*本文内容选自《场外衍生品知识读本》专题二《交易者篇》。

场外衍生品的交易者主要有商业银行、基金子公司、证券公司及子公司、期货公司及子公司和私募基金等。其交易目的包括对冲持仓敞口、精细化调配风险、表达市场观点和满足客户定制化需求等。

▍期货公司及其子公司

期货公司

期货公司作为期货交易所成员,主要为客户提供场内期货和期权交易经纪服务。根据国务院《期货交易管理条例》,期货公司不得从事或者变相从事期货自营业务。期货公司主要是通过成立风险管理公司提供风险交易和管理服务,间接参与衍生品市场活动。截至2023年1 月,国内备案风险管理业务的公司总共有99家,其中备案场外衍生品业务的风险管理公司达74家,实际开展业务的公司为60家。根据中国期货业协会发布的《期货行业服务实体经济数据概览》,场外衍生品业务累计成交名义本金规模从2017年的3331.63亿元,增长至2022年的 20470.37亿元;持仓名义本金规模从2017年的146.63亿元增长至 2022年的3198.26亿元。

期货公司风险管理公司

期货公司风险管理公司可以以交易商的角色参与衍生品市场,相较于证券公司,期货公司及其风险管理公司更集中于挂钩大宗商品的衍生品交易。从2015年起,期货公司风险管理公司与保险公司开展合作,以“保险 + 期货”的模式帮助农民和其他农业主体对冲相关风险。在“保险 + 期货”模式下,不熟悉衍生品交易的农业主体通过向保险公司购买价格保险的模式,提高风险抵御能力;保险公司通过向期货公司风险管理公司购买看跌期权的方式进行“再保险”,将风险进行分散转移;而风险管理公司继续在期货商品交易所中进行风险分解,将实际农业主体的风险分摊转移到交易所的交易者上。在8年的试点探索后,“保险 + 期货”覆盖的商品品种和承保规模逐渐增加。

除了交易商角色,期货风险管理公司也会使用自有资金进行金融投资,与证券公司或其他风险子公司进行场外衍生品交易,对整体风险敞口进行保护对冲,与上述证券公司自营业务模式相同。

案例

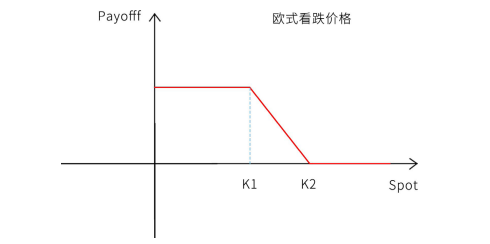

某米业公司是当地知名农业企业,通过与农民签订稻谷保底价收购协议来助力乡村振兴。为了预防米价下跌带来的损失,该公司与某期货公司风险管理公司达成了一笔挂钩粳米期货的看跌价差期权,从而有效控制保底价收购的市场风险,促进了乡村振兴事业发展,并最终惠及到当地农民。

图1 看跌价差产品的到期回报示意图

【免责声明】本文信息仅用于投资者教育之目的,不构成对投资者的任何投资建议,投资者不应当以该等信息取代其独立判断或仅根据该等信息作出决策。本文信息力求准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。