纵观权益市场几百年的发展,真正有做空机制的市场是近几十年才发展起来的,世界上能够实现真正有效做空的市场仍是少数。即使在市场机制较为完善的美国市场,在最需要做空力量来保护资产的08年金融危机期间,做空也是不被允许的。

一、股指期货的长期配置属性

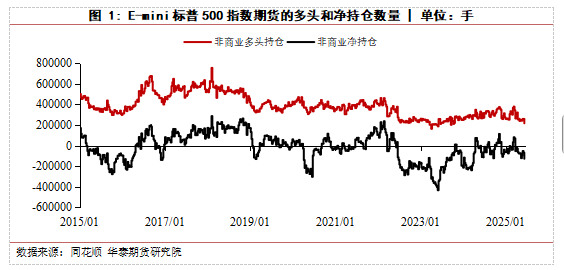

纵观权益市场几百年的发展,真正有做空机制的市场是近几十年才发展起来的,世界上能够实现真正有效做空的市场仍是少数。即使在市场机制较为完善的美国市场,在最需要做空力量来保护资产的08年金融危机期间,做空也是不被允许的。长期投资是世界金融市场的共性,如何利用不同金融资产有效地构建投资组合,达到跨越周期资产长期稳定增值目标是金融最关键的部分。在有经验的机构投资者群体中,股指期货是一种有效的,不可缺少的资产投资品种。从美国CFTC持仓数据可以看到,非商业机构在股指期货持仓的操作呈现多空持仓交替出现的态势,并非常规认知中的“一贯空头”。以Emini标普500股指期货为例,合约价格不仅不存在持续贴水现象,甚至时常出现升水状态,但这并不妨碍非商业机构持仓在特定阶段形成净多头格局,充分展现市场参与者持仓决策与合约价格结构间复杂而多元的关系。另外,在超过90%的交易周期中,非商业多头持仓规模保持在25.5万手上方。这种持仓稳定性表明,即便市场beta或基差出现波动,海外市场金融机构的长期战略多头配置也未发生逆转,其风险偏好与配置需求维持相对刚性。

图 1: E-mini标普500指数期货的多头和净持仓数量 | 单位:手

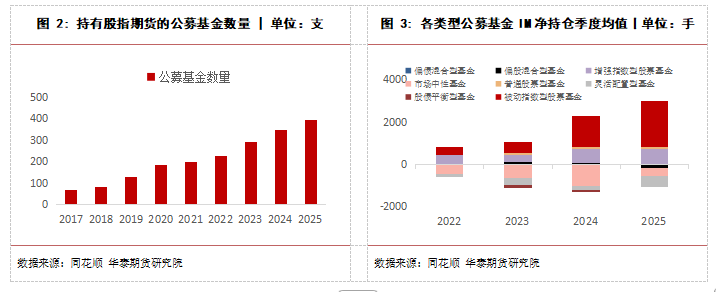

国内市场的实践也呈现类似趋势。以公募基金为例,近几年将股指期货纳入资产配置的公募基金也越来越多,数量呈逐年上涨的趋势,由2017年的71只上升到2025年的397只,其中指数增强型与被动指数型基金对IM等合约的多头运用较为突出。

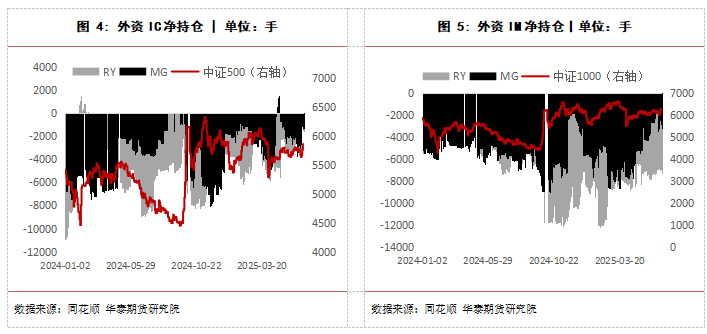

但是市场目前对股指期货的认知仍存在较为显著的偏差。有声音认为,股指期货是一个市场跌了就挣钱的做空工具,加上其杠杆交易的属性,很容易被人利用来砸盘。另外,我们的认知体系也受华尔街商业模式的影响。投行、对冲基金等机构用股指期货对冲掉资产的市场风险,通过赚取与beta不相关的收益来收取管理费与业绩提成,长此以往,期指被塑造成对冲工具,导致市场过度聚焦其做空属性。以外资在国内市场的投资为例,自2024年以来,外资持仓在IC和IM上基本都维持着净空的头寸,且在市场上涨的情况下净空头寸不断增加,可以推测其持仓中除投机外也含有大量用于中性对冲的头寸。但将股指期货仅当作对冲工具的这一认知是非常片面的,市场上有许多参与者也在默默地做多,包括桥水及各种国有长线资金在内,非常坚持长期投资,也会利用股指期货做资产配置,只是很少对外宣传。

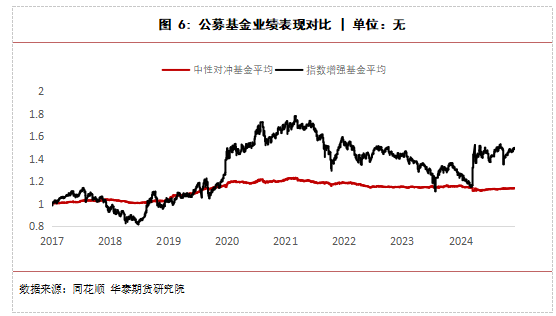

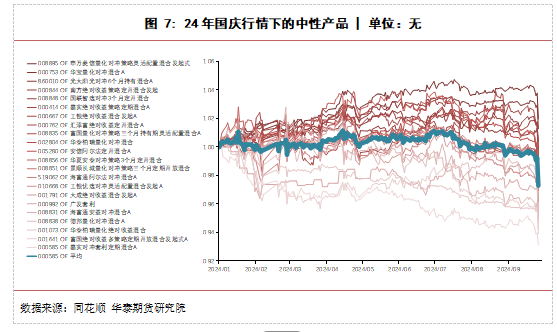

以市场中性为核心的策略,虽然宣称能提供与市场无关的alpha收益,但其高昂的管理费和对长期价值的忽视,导致其在长期表现上往往不如指数增强型产品,后者更注重资产的长期配置与增值。2017年7月至2025年的数据显示,国内指数增强公募基金平均收益率达48.36%,而中性对冲基金只有13.66%。长期来看中性产品收益不如跟随市场波动的指增产品,短期来看亦是如此。2024年9月市场波动中,A股市场因多重因素影响而大幅上涨时,宣称“摆脱市场beta”的中性产品却普遍出现了显著下跌,跌幅最小的为0.9%,最大的达到3.2%,平均下跌2%,暴露出即便这些策略宣称能够实现市场中性、摆脱市场beta影响,在市场大幅波动时也难以完全免疫,其业绩波动性反而凸显了对beta的敏感性。因此,在长期价值投资的背景下,股指期货作为多头配置的增值潜力仍待挖掘。

二、市场结构性矛盾

当前期指市场的结构性矛盾集中体现为长期贴水现象。这一现象本质上是多重制度约束下的市场扭曲:一方面,为追求低回撤的市场中性产品持续做空对冲,客观压低期指价格。这些中性策略可以给策略管理人提供丰厚的管理费及业绩提成回报,他们需要支付一定的成本去做这样的事情,因此往往会将市场扭曲。另一方面,50万保证金门槛、公募基金“买入不超净值10%、卖出不超股票市值20%”的监管限制,系统性抑制了多头力量发育。这种制度性失衡导致贴水被误读为“市场悲观信号”,而非收益增强机会。

大型机构作为市场重要的多头力量代表,拥有雄厚资金实力,但在股指期货配置中长期处于 “缺位” 状态,其参与度不足进一步催化了市场多头力量的结构性失衡。现有稳定市场的手段在资金使用效率与传导速度上存在不足,而股指期货作为高杠杆、高效率的工具,其潜力尚未被制度充分释放。例如,2024年2月微盘股连续大幅下跌引发市场剧烈动荡,代表小微盘风格的中证2000指数单日下挫9.49%。部分政策性资金在此期间不仅集中增持沪深300ETF等核心宽基产品,更在市场恐慌情绪加剧后,及时宣布“扩大ETF增持范围”,将中小盘ETF纳入托底对象,累计投入资金超过千亿元。类似情形也出现在2024年4月,受地缘政治冲突及关税预期问题导致市场剧烈动荡。类似“平准基金”快速出手稳定市场信心。4月7日至4月15日期间,四大宽基ETF合计净流入超过千亿元。值得强调的是,若在上述场景中,部分政策性资金通过直接做多IM或IF主力合约介入市场,可以做到托底效果等效且所需成本显著减少,响应速度与政策信号的传导效率也更优,应该被视为维持市场稳的更具穿透力的工具选择。

这种效率差异与稳定性发挥在2008年美国次贷危机、2024年日本市场波动等海外市场案例中均得到验证。2008年雷曼危机后,美国政府虽未直接救助雷曼,但通过政策引导与期指工具实现系统托底。CME标普500期指自9月15日起日成交量突破600万张,未平仓合约达350万张,显著高于平时水平。政策部门引导机构借助期指进行风险对冲,有效缓解恐慌,9月18日标普500大涨4.33%,道指上涨408点。同样在2024年8月,日本因地缘风险与经济数据不及预期,日经225指数单日暴跌12.15%,两度触发熔断。日经期指当日成交量放大至39万手,较前均值增长逾3倍,未平仓量攀升至历史次高。随后几日指数快速反弹超6%,这充分显示了期指在极端行情中有效发挥了市场稳定器作用。

期指救市的好处不仅体现在资金效率和稳定性上,还避免了用ETF救市所面临的“利益输送”争议。期指交易的公开撮合机制也是期指作为政策工具的独特优势,且通过股指期货进行市场托底时,无需担忧追保与换月问题。一方面,相较于ETF申购,期指仅占用约十分之一资金,即便市场方向波动带来追加保证金需求,也有充足的缓冲空间;另一方面,主力合约换月机制成熟透明,可通过滚动移仓实现平稳接续。当市场逐步企稳后,政策性资金亦可有序将期指头寸转回ETF配置,实现从高效托底到中长期配置的自然过渡,既保障救市效率,又兼顾持仓稳定性与政策弹性。

最后,选择股指期货作为市场托底工具,能够在机制上反向增强现货市场的流动性。即便在期指因政策托底出现阶段性升水的情况下,套利者若尝试建立“空期指、做多ETF”的价差交易结构,其行为本质上也将通过买入ETF等现货工具,为现货市场带来真实资金流入,反向缓解抛压。这一特性与传统“托市即被套利”的现象截然不同:在期指主导的托底模式下,即使套利者介入,也是在为现货市场注入流动性。这使得股指期货在稳定市场预期的同时,还能引导流动性回归,是一种更高效、更巧妙的政策工具选择。

三、贴水带来的收益增强

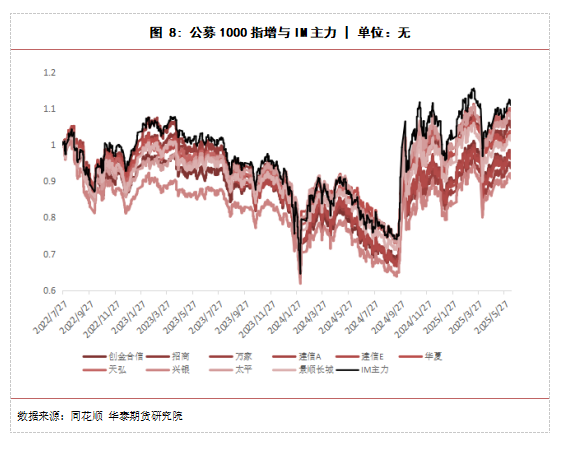

今年深度贴水的现象也让市场将目光重新聚焦到了股指期货多头配置的价值上。从投资角度来看,贴水的存在让股指期货成为长期资产配置或实现资产长期增值的一个非常有效的工具,做一款简简单单的以股指期货作为投资基础的指增产品,它的长期业绩表现不亚于很多收管理费、业绩提成的基金。从指增产品收益维度观察,长期持有股指期货合约的收益表现可与多数公募指增产品相媲美。以中证 1000 股指期货为例,其长期收益超越绝大部分公募指增产品的业绩表现,充分印证股指期货作为多头配置资产的长期价值优势。因此,使用股指期货的策略重心可以从单一套保向 “套保 + 配置” 延伸,通过捕捉贴水收敛收益与指数趋势机会,推动期指功能从风险对冲工具向战略资产配置枢纽演进。

四、监管优化的现实意义

从国内外的历史经验来看,股指期货作为战略资产,具有凸显的三重价值:

1. 风险配置效率:桥水“全天候策略”证明,期指自带的杠杆属性可显著提升风险调整后收益,其单位资金的市场影响力度是现货的数倍;

2. 贴水收敛收益:中证1000期指长期收益超越多数公募指增产品,前段时间深贴水本质是量化抱团下的短期失衡,随着小微盘股的风险暴露,中性减仓,多头套利力量的入场,贴水结构存在自然修复动力;

3. 市场稳定机制:使用期指托底时,套利行为将被动为现货注入流动性,这种“政策托底-套利补流”的闭环,优于传统ETF救市的单向资金消耗。同时,中性策略作为期指的空头方带来的贴水也形成了额外“安全垫”。

今年以来,股指期货的多头配置需求显著回暖,各类机构基于不同策略逻辑与市场环境都开始加速布局。在华泰与客户的深度合作与访谈调研中,公募、私募、FOF 及信托等机构都在股指期货多头配置上表达了不同程度的策略创新需求:

1.某公募基金在产品中将股指期货工具嵌入股票投资组合,借助其杠杆效应与贴水收敛机制增厚收益,并希望通过策略动态优化进一步强化收益表现,尤其在公募新规对业绩考核要求趋严的背景下,股指期货的配置价值得到进一步催化;

2.某私募机构突破传统认知,认为股指期货不仅是对冲工具,更具备长期多头配置价值,正通过系统化策略挖掘其在资产增值中的潜力,但囿于交易监管等因素无法充分发挥其作用;

3.信托机构则敏锐把握股指期货的贴水优势与工具灵活性,加速推进指增类产品的布局与发行,以满足投资者对差异化收益的需求。

多元化的股指期货多头配置需求持续升温,也愈发凸显出对相关监管机制优化的迫切诉求。

五、总结

全球金融市场的历史经验表明,没有机构能通过长期做空实现财富持续增值,真正的资产增值源于对核心资产的长期持有。股指期货的价值重构,需要跳出“工具属性单一化”的认知陷阱——股指期货既是危机时刻的流动性缓冲器,也是常态下的收益增强器,更是连接现货与衍生品市场的价格枢纽。在多头主导的市场生态中,充分利用其杠杆效率、期限结构收益及市场引导功能,才能将这一工具转化为财富管理的核心枢纽——这不仅是对市场机制的理性认知,更是构建长效投资体系的关键逻辑。

当国内机构资金对期指的运用从“单一对冲”向“套保+配置”演进时,监管政策的协同调整具有现实的紧迫性。这种调整并非简单的松绑,而是基于市场规律的机制优化:通过释放多头活力,既能缓解长期贴水的结构性扭曲,又能为投资者提供更高效的风险配置工具,最终推动期指从“避险工具”向“战略资产”的认知跃迁。这一过程不仅需要制度创新,更需要市场参与者对期指多元功能的重新认知,在风险可控的前提下,实现工具价值与市场发展的良性互动。