美股最强50由财联社和中文投资网联合打造,未来会定期披露一支股票,并实时追踪。旨在为投资人筛选出美股里同时兼具稳定和成长的强基本面股票,结合技术图形和AI算法,把握上涨趋势。

美股最强50由财联社和中文投资网联合打造,我们未来会定期披露一支股票,并实时追踪。旨在为投资人筛选出美股里同时兼具稳定和成长的强基本面股票,结合技术图形和AI算法,把握上涨趋势。每期内容包含三部分:上周回顾与下周展望,最强50股研究报告,实盘交易汇总。想要获得更多美股的及时分析报告与美股讨论交流,请添加微信brant0402咨询。

欲了解美股最强50系列的过往报告,可点选美股最强50专题。

最近一周,美股一直在破位下行的边缘试探,上周三纳指和标普甚至一度跌破日线趋势支撑,后来因为美国总统特朗普临时决定放弃对伊朗动武而勉强收在趋势支撑上方,但是整体来说,当前市场这种疲态使得做多交易成为了一种“鸡肋”一样的存在。同时,值得我们关注的是,衡量市场恐慌程度的VIX指数也一直在一年低点附近震荡整理,这就像一把达摩克里斯之剑一样悬在投资者头上,保持警惕,多看少做依然是最好的选项。

本期我们将为大家带来美股最强五十股——AI基础设施提供商CoreWeave, Inc. (CRWV)。

2025年,当市场对AI投资回报率的质疑声四起、"AI泡沫"的论调甚嚣尘上时,CoreWeave Inc.正成为这场情绪风暴中最受伤的"优等生"。

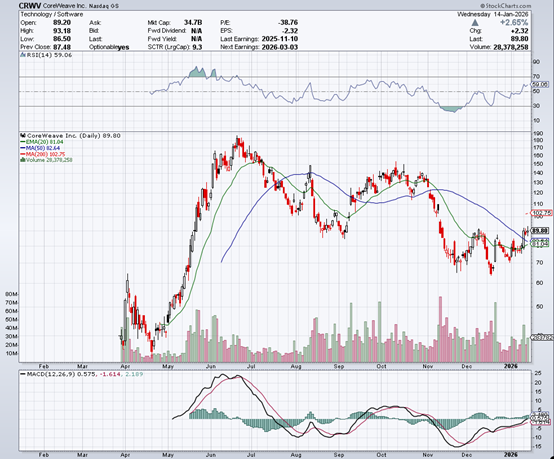

自去年上市后,该股就经历了一场惊心动魄的过山车:在短短三个月内,股价就从IPO的40美元一路飙升至187美元的历史高点,涨幅高达368%。风光之后,则是不断被抛售的俯冲。特别是在11月10日盘后公布Q3业绩后,管理层下调的全年业绩指引如同一记重锤,将其股价瞬间砸落16.31%。此后的一个多月里,恐慌性抛售持续发酵,并在12月17日跌至63.8美元的7个月低点,较历史高点暴跌66%。

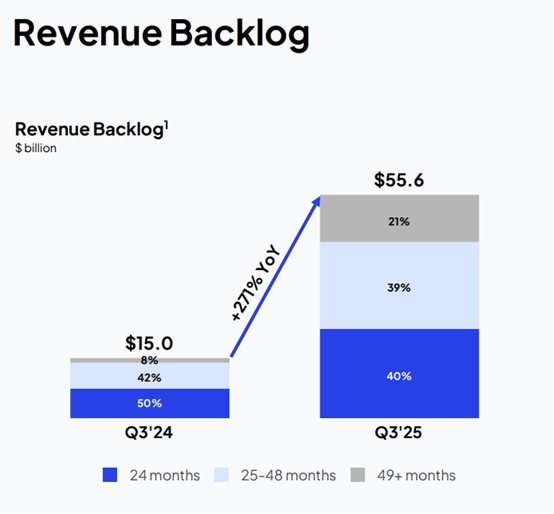

但当我们拨开市场情绪的迷雾,冷静审视CoreWeave的基本面,会发现一个令人震惊的事实:这家手握556亿美元积压订单、与OpenAI、Meta等科技巨头深度绑定、拥有2.9GW已签约电力容量的AI云基础设施龙头,正以不到净资产一半的价格被市场抛售。目前89.8美元的股价,或许正是黎明前的黑暗,为长期投资者打开了一扇难得的机会之窗。

【公司介绍】

CoreWeave成立于2017年,总部位于美国新泽西州利文斯顿。公司前身为Atlantic Crypto Corporation,最初从事加密货币挖矿业务,2019年12月正式更名为CoreWeave,并完成了从"矿机运营商"到"AI专用云基础设施提供商"的华丽转型。

与AWS或Azure等通用云不同,CoreWeave的架构专为AI模型训练和推理而生,拥有“算力特种兵”的美誉。

产品服务

基础设施服务:提供GPU计算(NVIDIA H100、H200、即将部署的Rubin平台)、CPU计算、高性能网络与存储

托管软件服务:包括CoreWeave Kubernetes Service(CKS)、虚拟私有云、裸机服务器

应用软件服务:在基础设施之上集成AI模型训练、推理加速等应用层工具

核心资产与布局

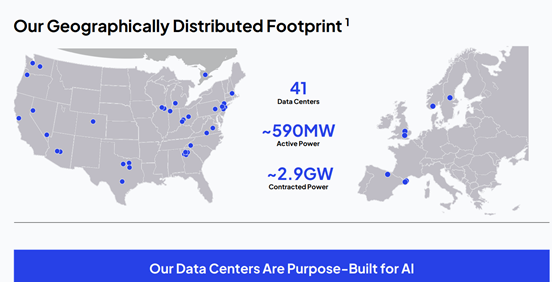

庞大的数据中心网络:截至2025年Q3,公司运营着41个数据中心,覆盖全美主要节点。

电力储备(护城河):当前活跃电力容量约590 MW(兆瓦),较上一季度的120 MW大幅提升。更关键的是,公司已签约的电力容量高达2.9 GW(吉瓦),为未来几年的扩张锁定了核心资源。

英伟达的铁杆盟友:CoreWeave与NVIDIA关系紧密,不仅是H100/Blackwell集群的首批部署者,更宣布将在2026年下半年首批部署NVIDIA Rubin平台,直接服务于最前沿的AI代理和大规模推理需求。

CoreWeave的客户名单堪称AI产业的"全明星阵容":

OpenAI:作为ChatGPT背后的算力供应商之一,CoreWeave深度参与了GPT-4等模型的训练

Meta:为其Llama系列模型提供推理算力

微软:通过Azure云间接采购CoreWeave的GPU资源

多家超大规模云厂商:虽未公开披露具体名称,但管理层多次提及与全球TOP5云厂商均有合作

【财务表现】

CoreWeave的财务数据显示,虽然公司面临短期供应链扰动,但核心增长引擎依然强劲。

1. 营收爆炸式增长,积压订单创纪录

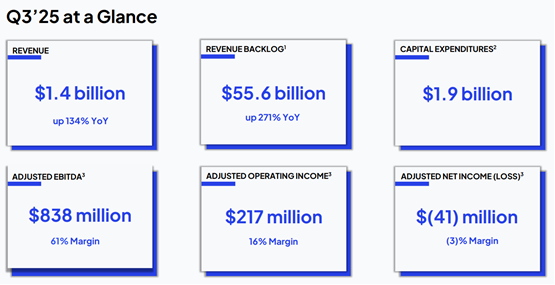

营收:Q3单季营收达13.65亿美元,同比增长134%,远超去年同期的5.84亿美元。

积压订单:这是最令人震撼的数据——营收积压订单达到556亿美元,同比增长271%。这相当于公司未来数年营收的“保险柜”,主要客户包括OpenAI、Meta和微软等科技巨头。

2. 盈利能力:高毛利的印钞机

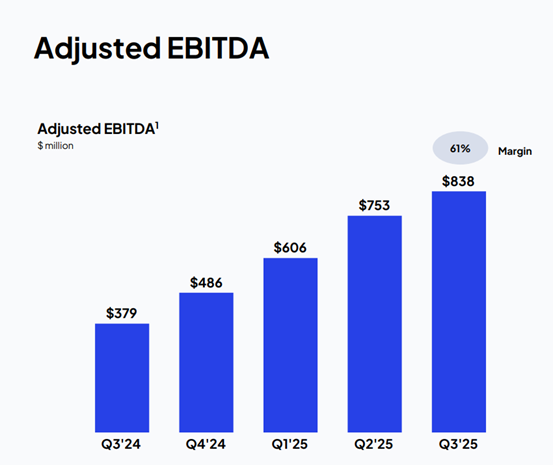

调整后的EBITDA:8.38亿美元,利润率高达61% 。这证明了其业务模式不仅有规模,更有极高的利润含金量。

净利润:虽然GAAP净亏损1.1亿美元(主要受折旧和利息影响),但调整后净亏损缩窄至4100万美元,显示出运营效率的提升。

3. 下调指引的真相

公司将2025全财年营收指引下调至50.5亿-51.5亿美元,此前预期为51.5亿-53.5亿美元。

市场对指引下调的恐慌性反应,很大程度上源于对"需求崩溃"的误判。但管理层的解释非常明确:下调原因是某数据中心供应商的电力交付延迟,而非客户需求疲软。

【强势理由】

CRWV当前的投资逻辑,在于市场过度放大了“供给侧瓶颈”的短期风险,而忽视了其长期需求的确定性和相对估值的优势。

1. AI算力需求的结构性长期趋势

根据Moody's评级机构2026年初发布的报告,全球数据中心投资在未来五年将达到3万亿美元,其中六大超大规模云厂商(包括微软、谷歌、亚马逊等)预计在2026年单年投资就将达到5000亿美元。

CoreWeave作为"AI原生云"的代表,直接受益于这一趋势:

训练需求持续:尽管大模型参数增长放缓,但多模态、长上下文、视频生成等新应用场景对算力的需求呈指数级增长。

推理需求爆发:随着ChatGPT、Claude、Gemini等应用走向亿级用户规模,推理算力需求正在超越训练,成为新的增长引擎。

Agentic AI(智能体)兴起:下一代AI应用需要持续在线、低延迟的算力支持,这正是CoreWeave的甜蜜区。

2. 独特的"卖铲子"生态位:既不与客户竞争,又深度绑定

与AWS、Azure等"既做裁判又做运动员"的云厂商不同,CoreWeave专注于基础设施层,不开发自己的AI模型,也不与客户的应用层业务竞争。这使其成为OpenAI、Meta等巨头的"可信赖合作伙伴",而非潜在威胁。

这种定位带来两大优势:

客户粘性极强:一旦客户将AI工作负载迁移至CoreWeave,切换成本极高(涉及数据迁移、模型重新部署、网络重配置等)。

议价能力强:由于客户对GPU算力的需求刚性,CoreWeave可维持较高的利润率(61%的EBITDA利润率远超传统云厂商)。

3. 电力容量是真正的护城河

当前AI数据中心的最大瓶颈不是GPU,而是电力。CoreWeave已签约2.9GW的电力容量,相当于可支撑约30万张H100 GPU,足够训练数百个万亿参数级大模型,这对应着未来数百亿美元的营收潜力。

更关键的是,这些电力容量大多位于能源成本较低的地区(如德州、北欧),且已完成环评、并网等复杂审批流程。竞争对手即使有钱,也难以在短期内复制这一优势。

4. NVIDIA深度绑定:优先供货权是稀缺资源

在当前GPU供应紧张的环境下,CoreWeave作为NVIDIA的"首选云合作伙伴",可优先获得最新一代芯片(如即将推出的Rubin平台)。这意味着:

相比竞争对手,CoreWeave可更早向客户交付最先进的算力,可通过"首发优势"锁定高价值客户的长期合同。

而NVIDIA有动力支持CoreWeave成功,因为这有助于推广其芯片生态。

5. 联邦业务:开辟第二增长曲线

2025年推出的CoreWeave Federal与加入能源部Genesis Mission计划,标志着公司正式进军政府与国防市场。

这一市场的特点是:

合同金额巨大:美国联邦政府每年在AI与超算领域的投入数百亿美元

利润率更高:政府项目对价格敏感度低于商业客户

竞争格局友好:传统云厂商(如AWS、Azure)在政府市场占主导,但AI专用云是新兴赛道,CoreWeave有机会占据一席之地

【估值分析】

当前CoreWeave的估值存在明显的认知错配:市场将其视为高风险的“重资产周期股”,而忽略了其“SaaS级”的收入锁定能力。

绝对价格位置:当前股价89.80美元。相比6月高点下跌约52%,相比12月低点反弹约40%。处于典型的“右侧交易”初期。

横向对比(Neoclouds Peer Group):

CoreWeave: P/S (TTM) 7.7x | EV/EBITDA (Fwd) 19.7x

IREN: P/S (TTM) 14.2x | 股价过去6个月上涨191%

Nebius (NBIS): P/S (TTM) 48x+ | 股价过去6个月上涨106%

CoreWeave作为行业老大,涨幅却大幅落后于小市值的同行。随着市场重新关注基本面和营收确定性,CRWV有望迎来补涨行情。

【机构评级】

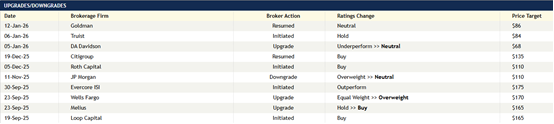

尽管在公布业绩后,JP Morgan下调了CRWV评级,但华尔街大部分主流机构对CoreWeave的长期前景依然保持乐观。

花旗: 维持买入评级,目标价135美元。这意味着较当前价格仍有50%以上的上涨空间。

高盛::1月12日恢复跟踪,给予中性评级,目标价86美元。

中文投资网首席分析师Brant观点:

近期美股表现较弱,传统的Mega 7巨头因其估值过高和成长性兑现较为充分等原因成为了拖累市场走低的罪魁祸首,新崛起的存储巨头美光在指数中的权重不如传统7巨头,且独木难支,后市市场依然面临调整风险。另一方面,黄金白银等贵金属和铜等大宗商品涨势也出现了放缓的迹象,尽管我们依然不推荐做空这些资产,但是不管从基本面还是技术面来看,这些方向的资产都有较强的调整需求,投资者不要盲目做多。

CoreWeave作为抱紧英伟达大腿的服务器新秀,在AI浪潮风口到来的时候有着先天的优势,该股上市初期也因为这一红利经历了一波快速上涨。而随着AI 算力需求的发展,越来越多的公司开始放弃英伟达GPU,转向采购AMD算力芯片或者同博通研发TPU,这一趋势不光对英伟达造成了影响,对于属于英伟达产业链上的CoreWeave也带来了冲击,尽管该公司的业绩依然保持不错的增速,但是在外部挑战已经出现的情况下,其上涨之路可能会比以前面临更多阻力。业绩方面,目前该公司的亏损已经连续多个季度缩小,如果能够实现盈利,可能会吸引更多资金的青睐,投资者需要密切关注这一点。因为根据我们的经验,此前多个牛股都在实现盈利之后迎来了股价快速起飞的阶段。

如果大家对美股感兴趣,欢迎添加微信brant0402讨论。