奥浦迈2024年报&2025年一季报点评:培养基业绩增速亮眼,放量逻辑持续验证【东吴医药朱国广团队】

原创 东吴证券医药研究 国广有话说

投资要点

投资要点

事件:2024年公司实现营收2.97亿元(括号内为同比增速,下同,+22.26%),归母净利润0.21亿元(-61.04%),扣非归母净利润659百万元(-81.03%),销售毛利率53.03%(-5.82pct)。2025Q1公司实现营收83.68百万元(+4.98%),归母净利润14.67百万元(-25.08%),扣非归母净利润10.80百万元(-33.06%),销售毛利率60.09%(-5.91pct)。

2024Q1培养基业务增速亮眼,CDMO业务受投融资影响承压:分业务来看,①2024年培养基业务营收2.44亿元(+44.0%),其中CHO培养基营收1.99亿元(+49.0%),293培养基营收17.5百万元(-22.3%),293培养基下滑主要系IVD客户新冠相关基数影响;2025Q1培养基营收73.34百万元(+2.5%),在2024Q1基数较高的情况下仍然强劲增长。②2024年CDMO业务营收52.6百万元(-25.7%),2025Q1营收10.23百万元(+27.1%)。③分地区来看,2024年境内营收2.02亿元(-1.0%),境外营收94.5百万元(+144%);2025Q1境外增速高于境内,我们预判全年境外将实现较高增长。④毛利率下滑主要系产品结构变化影响,CDMO业务毛利率较低且相关固定资产折旧摊销增加,主业培养基产品毛利率依旧稳定在70%左右。净利率系受到高新技术企业资格取消带来的所得税税率上升影响,我们判断此影响在该资质重申后出清。

培养基放量逻辑持续验证,逐渐步入收获期:①培养基业务保持高增长,2025Q1持续放量,同时在手订单情况良好。截至2025Q1共有258个已确定中试工艺的药品研发管线使用公司的细胞培养基产品,其中临床前项目147个,临床I期项目44个,临床II期项目26个,临床III期项目32个(2021年仅有12个),商业化生产阶段项目9个。培养基产品具备随下游客户管线推进而快速放量的属性,我们认为公司III期管线与商业化项目持续增加,正逐步迈入收获期,2025Q1数据已进一步验证,培养基业务高增长值得期待。②公司CDMO业务由于投融资下行,biotech等客户需求仍在逐步恢复,需伴随行业需求回暖。③持续开发细胞培养及生物制药相关产品,在转染试剂、琼脂糖、细胞冻存液、干细胞培养基等领域取得突破,新产品系列有望实现较高增速。

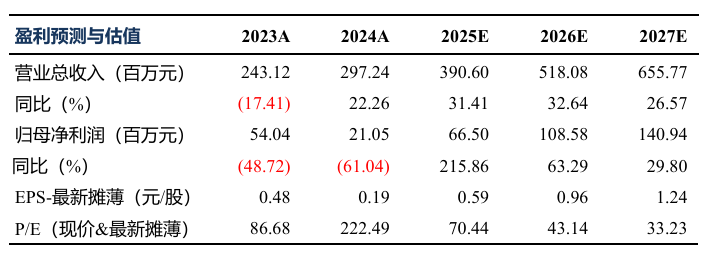

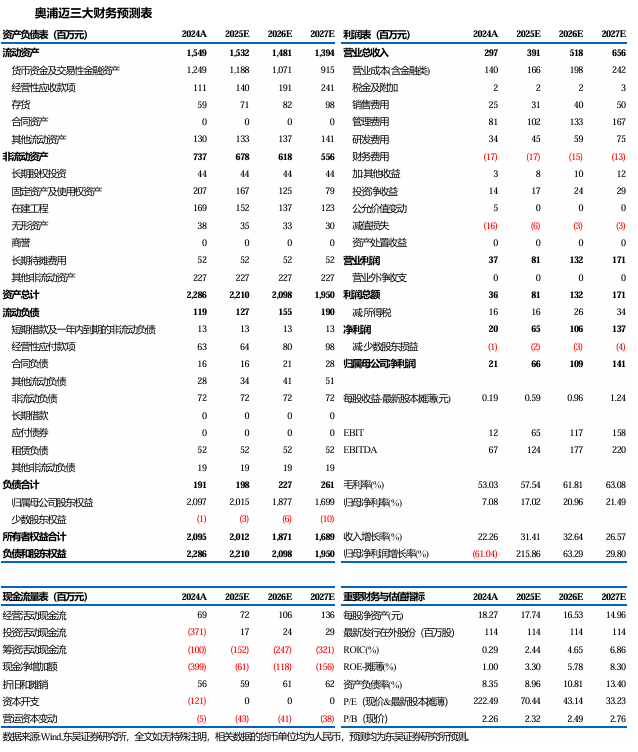

盈利预测与投资评级:考虑行业整体增速情况,我们将公司2025-2026年营收从4.62/5.80亿元下调至3.91/5.18亿元,归母净利润从1.15/1.51亿元下调至0.67/1.09亿元,并预测2027年营收和归母净利润分别为6.56亿元和1.41亿元;2025-2027年对应当前股价PE分别为70/43/33 ×。看好公司业务模式及成长空间,维持“买入”评级。

风险提示:下游需求持续下行;大项目落地不及预期;市场竞争加剧等。

免责声明:

东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司及作者不对任何人因使用本报告中的内容所导致的任何后果负任何责任。任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。

在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。经授权刊载、转发本报告或者摘要的,应当注明出处为东吴证券研究所,并注明本报告发布人和发布日期,提示使用本报告的风险,且不得对本报告进行有悖原意的引用、删节和修改。 未经授权或未按要求刊载、转发本报告的,应当承担相应的法律责任。本公司将保留向其追究法律责任的权利。

东吴证券投资评级标准:

投资评级基于分析师对报告发布日后6至12个月内行业或公司回报潜力相对基准表现的预期(A 股市场基准为沪深 300 指数,香港市场基准为恒生指数,美国市场基准为标普 500 指数,新三板基准指数为三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的)),具体如下:

公司投资评级:

买入:预期未来6个月个股涨跌幅相对基准在15%以上;

增持:预期未来6个月个股涨跌幅相对基准介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对基准介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对基准介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对基准在-15%以下。

行业投资评级:

增持: 预期未来6个月内,行业指数相对强于基准5%以上;

中性: 预期未来6个月内,行业指数相对基准-5%与5%;

减持: 预期未来6个月内,行业指数相对弱于基准5%以上。

我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。