中信建投本篇周报尝试总结一些主题投资方法论的思考,并在此基础上,针对不同类型的主题投资,简要复盘了过往相应具体案例的驱动因素与退出标志。

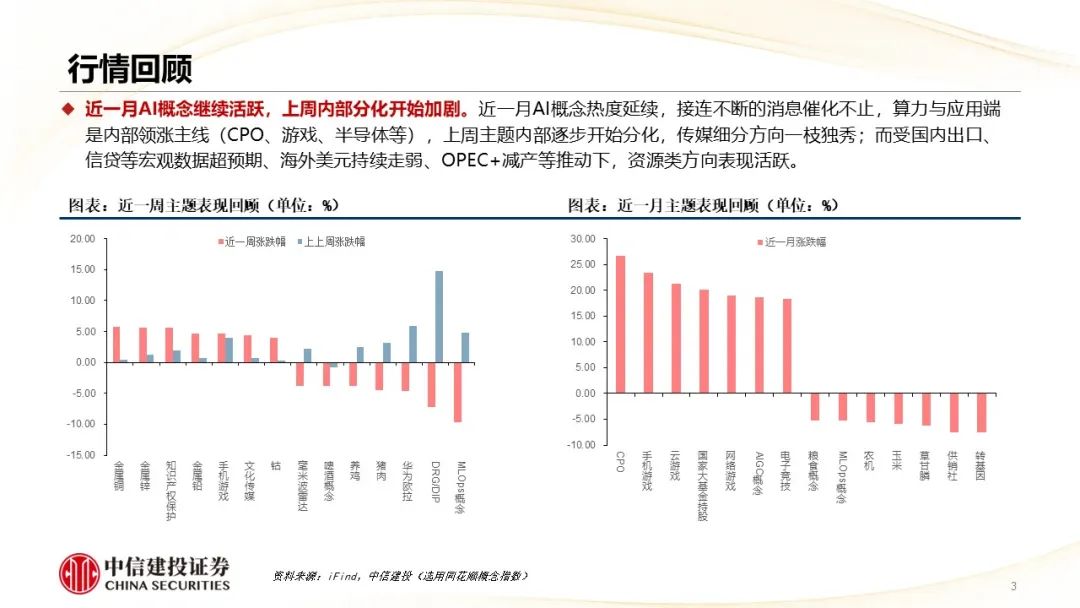

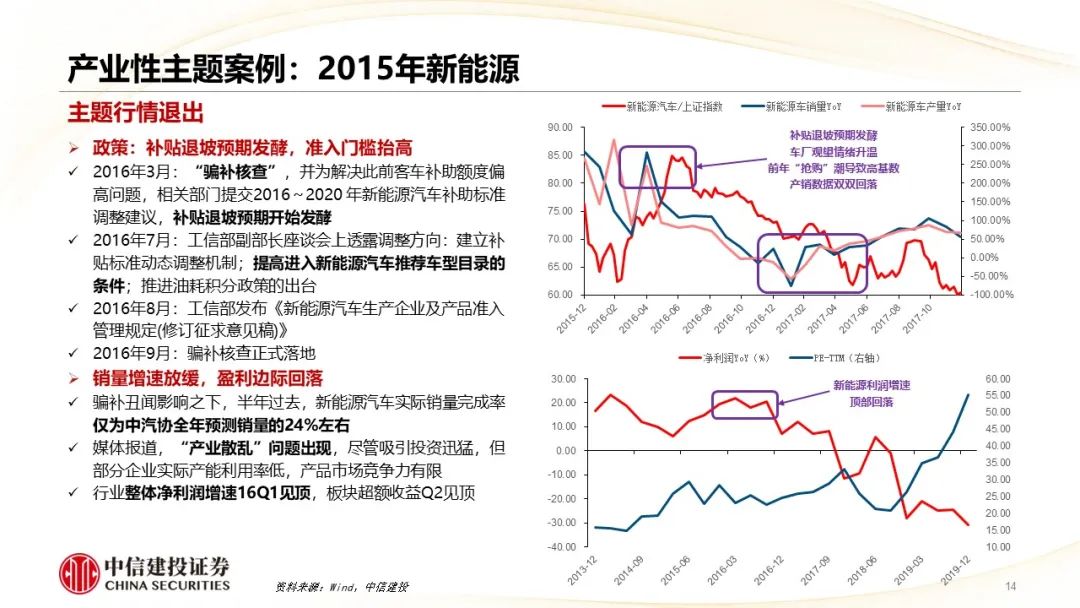

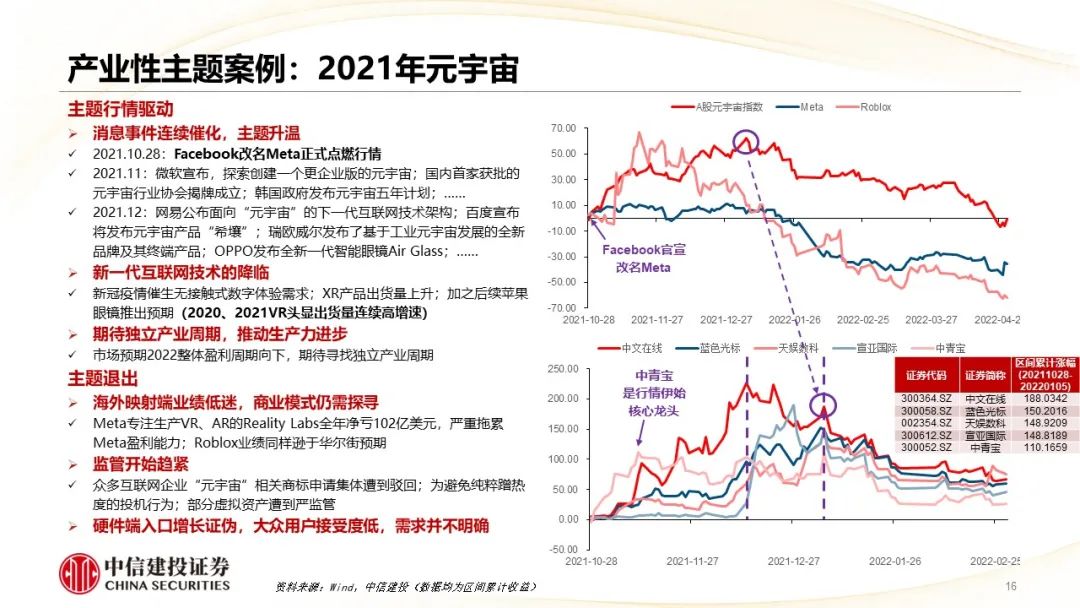

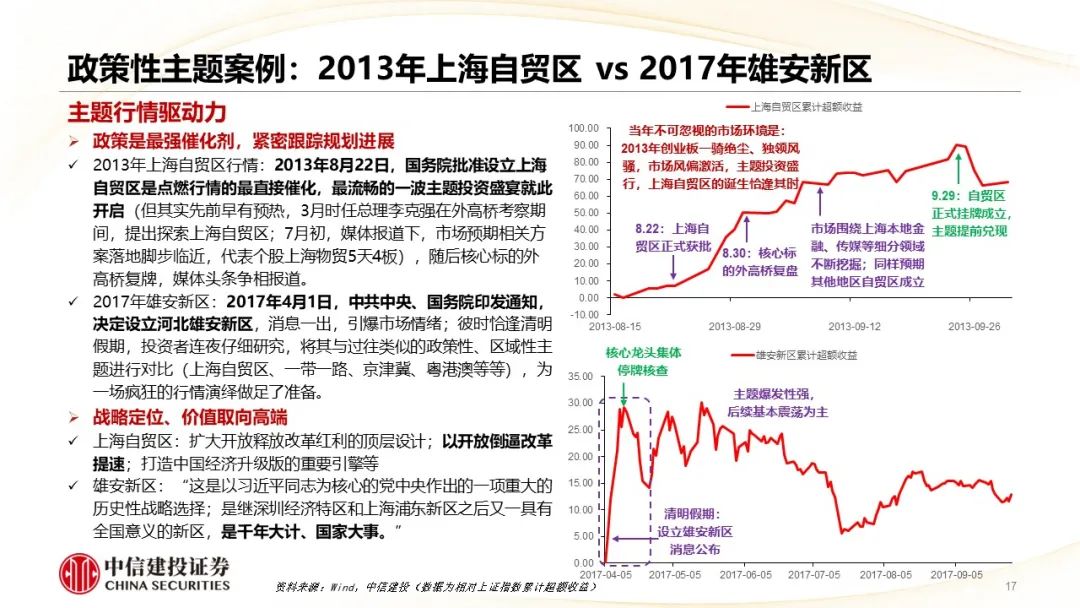

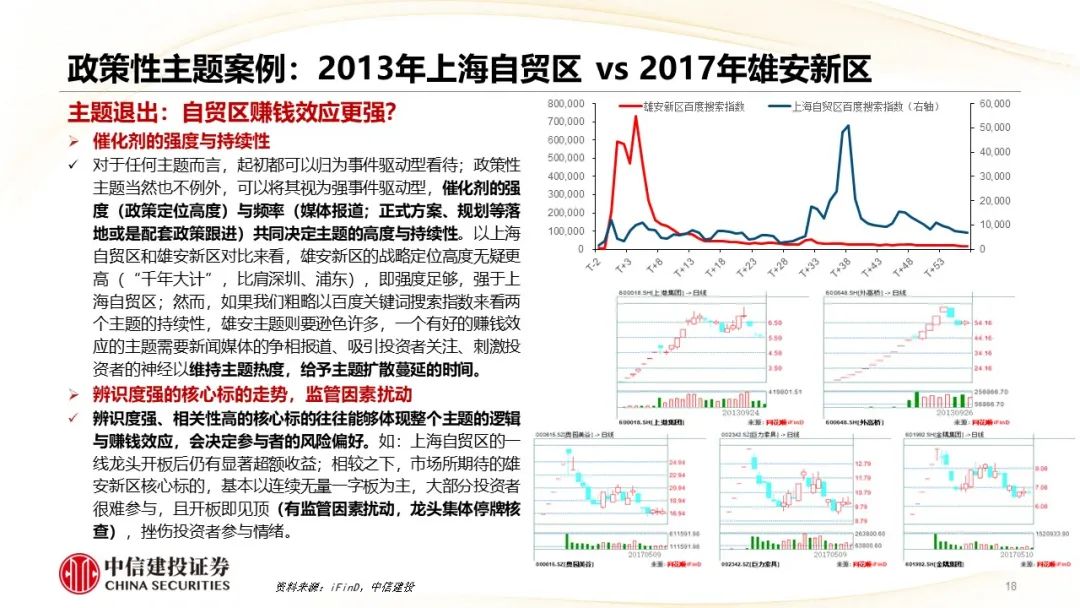

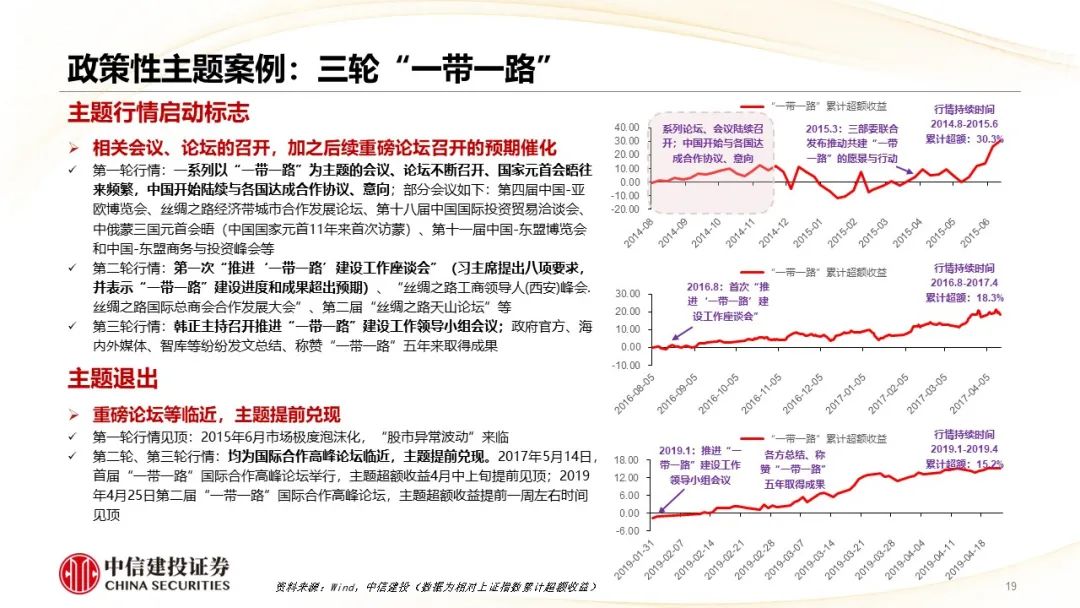

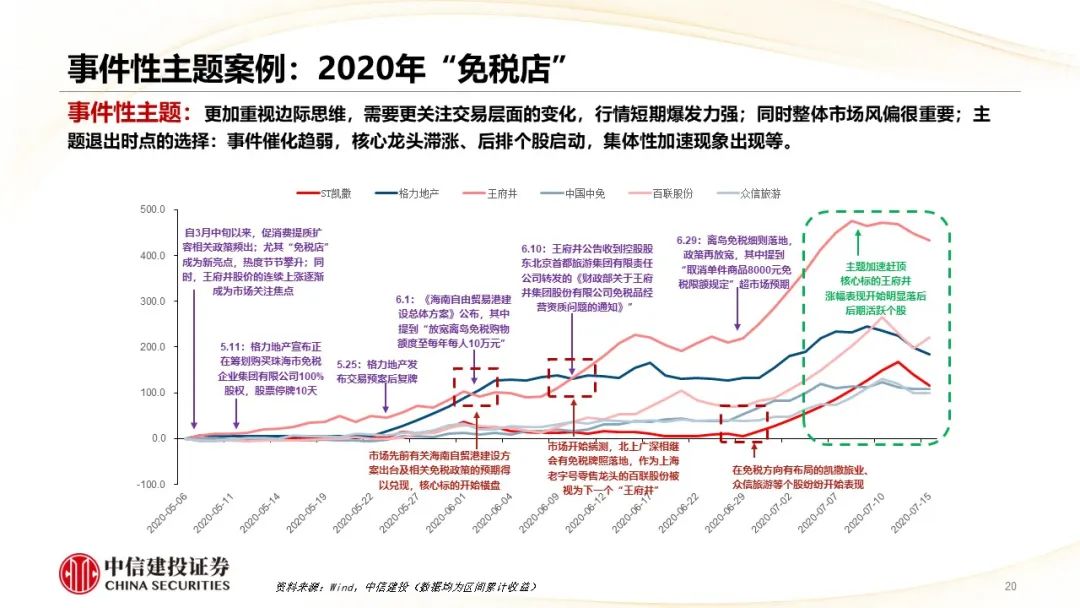

中信建投研报表示,近期AI概念热度延续,中特估方向也反复活跃,两大主题表现精彩纷呈。对于以AI为代表的产业性主题而言,紧跟产业核心逻辑的变化至关重要,中短期维度内主题落幕的标志是预期差的消除,内部轮动的关键在于寻找新的预期差;而更长时间维度内,主题能够得以延续,甚至向成长投资切换的重要前提是产业逻辑的顺畅演绎。(典型的失败案例可以参考2021年末的元宇宙)。而对于以中特估为代表的政策性主题,关注重磅会议、文件规划等的兑现可能是较好的参考标志。

以下为其最新观点:

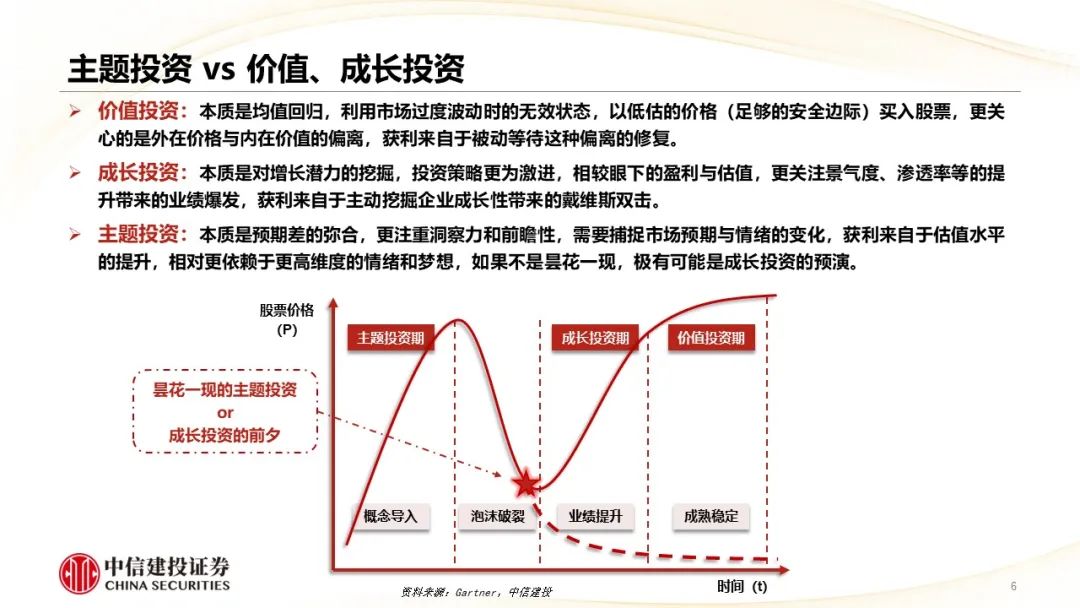

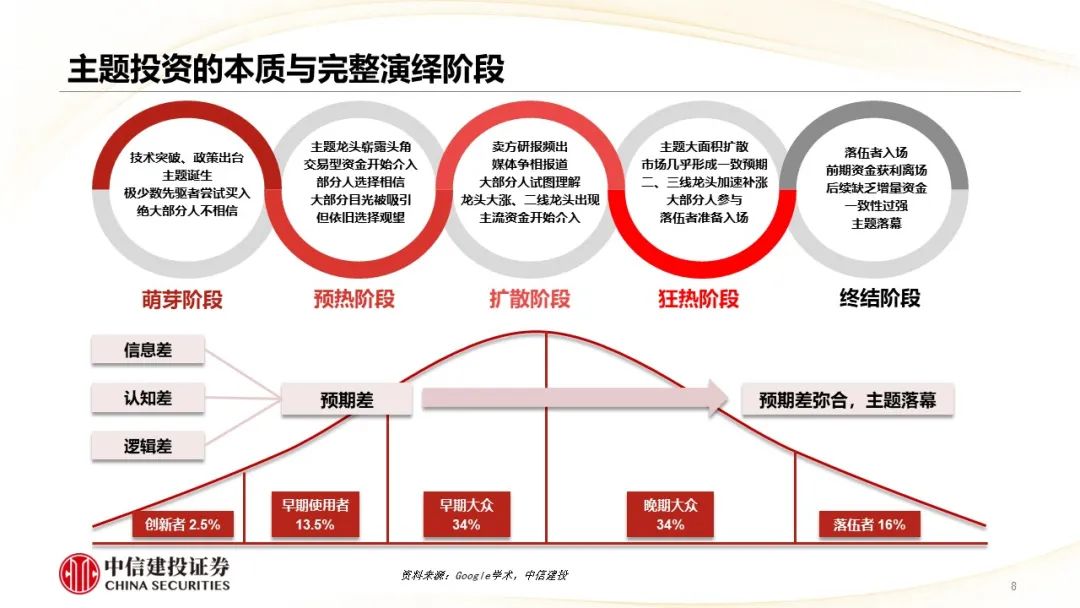

主题投资:本质是预期差的弥合,更注重洞察力和前瞻性,需要捕捉市场预期与情绪的变化,获利来自于估值水平的提升,相对更依赖于更高维度的情绪和梦想,如果不是昙花一现,极有可能是成长投资的预演。不同类型主题退出标志:任何类型的主题行情伊始都可视为事件驱动型,背后核心驱动因素的不同往往只是决定后续各种演绎路径与方向的概率大小,具体主题类别与性质的判断需要不断观察行情发展带来的变化,任何确定性的主题分类只是后知后觉的事后总结,完美主题投资的呈现是前述四点优秀主题要素的综合。至于主题落幕的标志,预期差的消除对任何主题而言都至关重要(核心驱动力的不及预期,重要事件等的兑现等等都是具体表现)。

国企改革:

•重视“中国特色估值体系”下央国企价值重估的机会

•代表战略新兴方向的科创型央国企有望成为阻力最小的方向

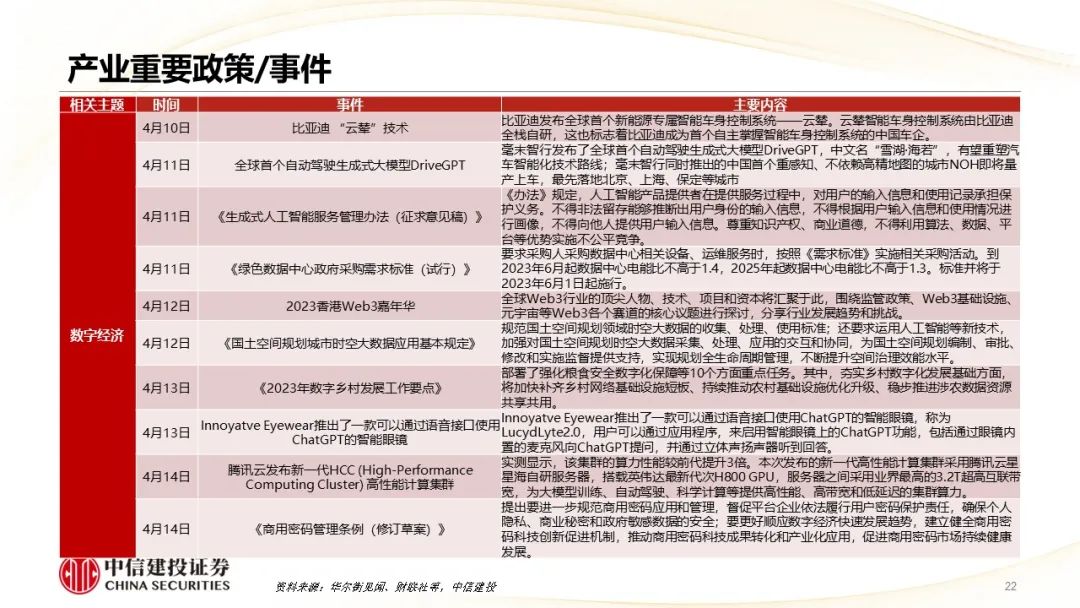

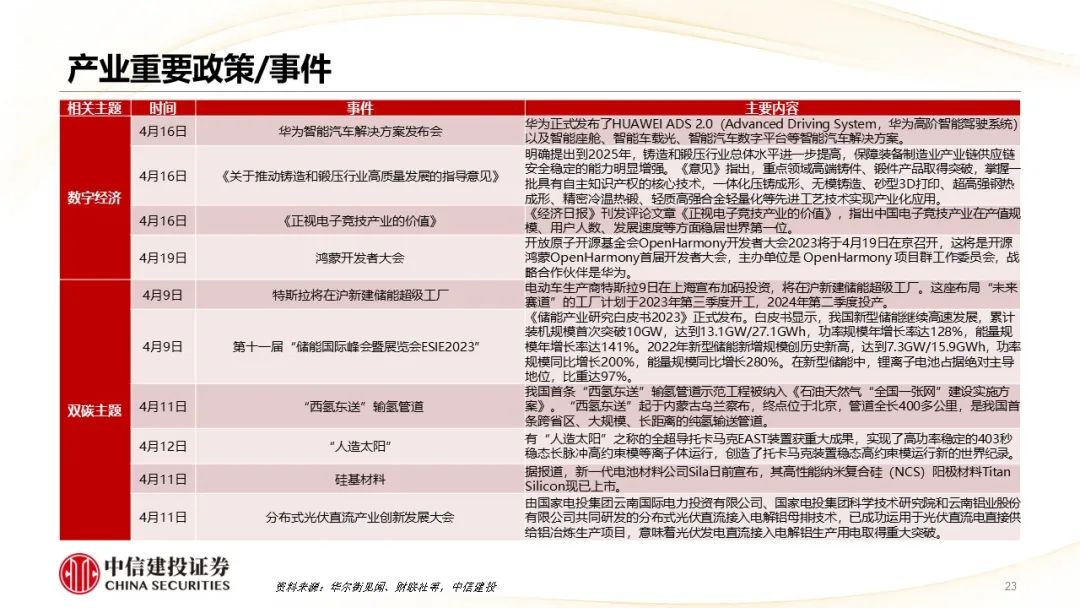

数字经济:

•新一轮科技产业革命正在酝酿

•政策规划不断跟进,时代发展方向

历史借鉴意义有限,有关主题投资退潮标志仅为通过复盘历史案例所得,指引作用可能有限。国内复苏进程或稳增长政策力度不及预期,市场整体走势可能将会承压,投资者风险偏好降温,主题投资活跃度受限。美联储紧缩程度超预期,如果美国经济维持韧性表现,衰退风险面临重估,通胀风险反弹,美联储紧缩之路继续,国内权益市场分母端或将受到波及。国内疫情形势再度反复,企业生产、居民消费等经济活动再度受到超预期扰动和冲击,整体A股盈利修复或将延后,投资者风险偏好收缩。