①2025金融机构为非金民营企业承销债券6800亿元,同比增长8.7%。 ②2025年,科创债承销超过1.85万亿元。

财联社1月5日讯(编辑 杨斌)2025年,非金融企业信用债承销哪家强?财联社据Wind数据梳理,中信证券承销额超过了万亿元,国泰海通证券、中信银行、中信建投证券、兴业银行超过了8000亿元,上述机构分居前五。进一步来看,金融机构今年在民企、科创、绿色债券等承销热点上各具特色。机构助力民企发行的债券规模稳步增长,而科技创新债券实现爆发。

头部机构2025年承销非金信用债金额超过万亿

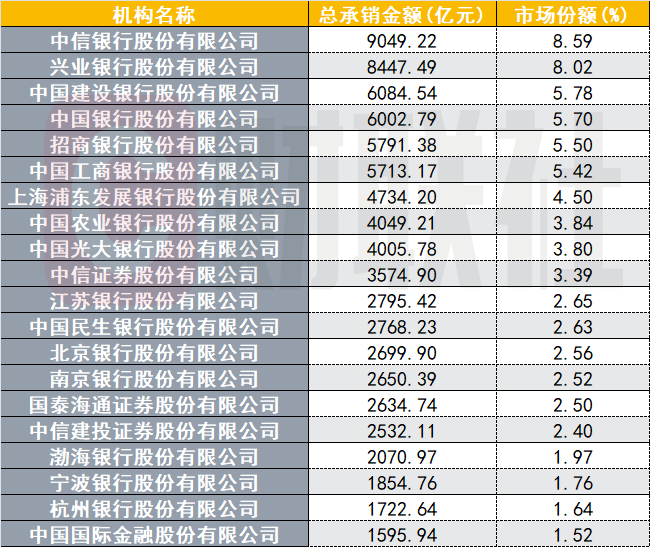

据Wind数据统计,2025年共有171家机构为非金融企业承销信用债16.49万亿元(包括银行间市场债务融资工具、公司债、企业债、资产支持证券等)。

其中,中信证券是唯一一家承销金额超过万亿元的机构。国泰海通证券、中信银行2025年承销的非金信用债金额超过了9000亿元,中信建投证券、兴业银行的承销金额超过8000亿元,有22家机构2025年承销的非金信用债超过了2000亿元。

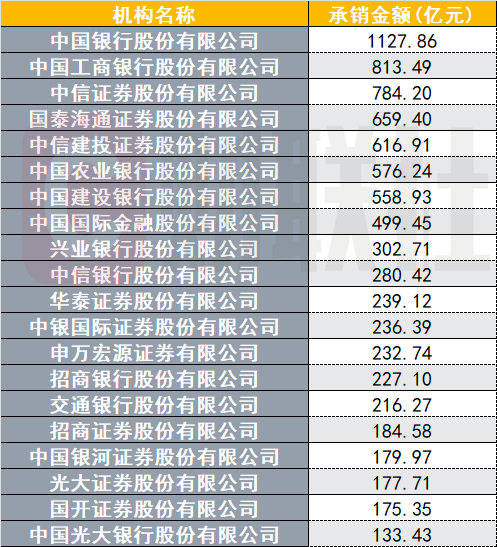

图:2025年非金信用债承销总额前20的机构

(资料来源:Wind数据,财联社整理)

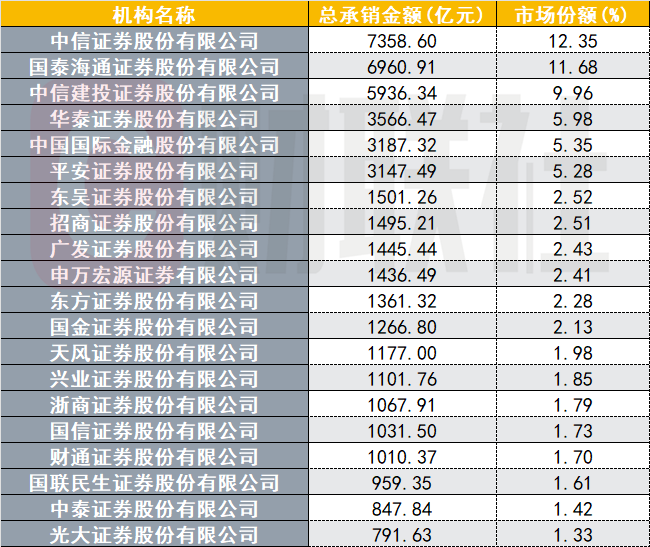

分市场来看,2025年,113家机构在银行间市场承销债务融资工具(包括短融超短融、中期票据、定期工具和资产支持票据)10.53万亿元。

中信银行、兴业银行位居银行间市场承销额前两名,建设银行、中国银行、招商银行、工商银行其次,承销额均超过5000亿元,27家机构的承销额都超过了千亿元。除国有大行和股份制银行外,江苏银行、北京银行、南京银行、宁波银行、杭州银行等城商行的承销额居前。

图:2025年银行间市场非金信用债承销总额前20的机构

(资料来源:Wind数据,财联社整理)

交易所市场方面,2025年共承销非金信用债5.59万亿元。中信证券、国泰海通证券承销额排名前二,中信建投、华泰证券、中金公司、平安证券等头部券商承销额超过3000亿居前。

图:2025年交易所非金信用债承销总额前20的机构

(资料来源:Wind数据,财联社整理)

2025年民企债承销增长8.7%,科创债承销超1.85万亿

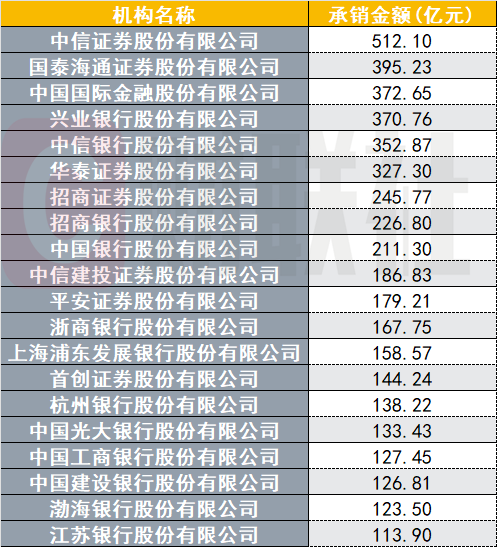

2025年以来,监管在多个层级、多个场合强调要支持民营企业融资,民企债券承销也成为机构投行的发力点。数据显示,2025金融机构为非金民营企业承销债券6800亿元,同比增长8.7%。

其中,中信证券、中信银行、兴业银行位居前三。除头部机构外,浙商银行、杭州银行、江苏银行以及首创证券等民企债承销额较多。

图:2025年民企非金信用债承销额居前的机构

(资料来源:Wind数据,财联社整理)

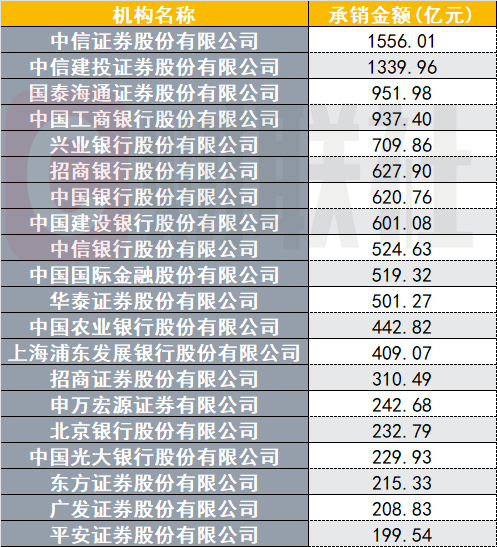

另外,在去年5月债市“科技板”新政落地后,证监会、交易商协会与各交易所相继发布科技创新债券(简称“科创债”)配套政策,科创债的承销迅速成为热点。

根据财联社此前的统计,2025年科创债承销超过1.85万亿元(此处包括非金和金融企业科创债)。目前,券商承销了更多的科创债,中信证券、中信建投2025年的承销额都超过1000亿元。银行机构中,工商银行、兴业银行、招商银行、中国银行等承销的科创债金额居前。

图:2025年科创债承销额居前的机构

(资料来源:Wind数据,财联社整理)

绿色债券方面,金融机构2025年共承销1.01万亿元。其中,中国银行、工商银行以及中信证券、国泰海通、中信建投承销额居前。

图:2025年绿色债券承销额居前的机构

(资料来源:Wind数据,财联社整理)