①理查德·伯恩斯坦警告称,投资者对科技人工智能(AI)股票的痴迷可能损害其利益,因为市场过于狭窄,仅由少数几只科技股主导; ②伯恩斯坦认为非美股票具有吸引力,增长速度可能超过“科技七巨头”,且股息收益率更高,投资价值被低估。

财联社1月28日讯(编辑 黄君芝)机构投资者名人堂成员、理查德·伯恩斯坦顾问公司(Richard Bernstein Advisors)创始人兼首席执行官理查德·伯恩斯坦(Richard Bernstein)再度警告称,对科技人工智能(AI)股票的痴迷最终会损害投资者的利益。

近年来,英伟达、微软、亚马逊、Meta等多只大型科技股表现卓异,并成为推动美股大盘的主要力量。伯恩斯坦在接受最新采访时指出,投资者面临的风险在于市场极其狭窄,仅由少数几只科技股主导。而实际上许多公司都具备与大型科技公司匹敌的增长能力。

“因此,我认为风险就在这里。虽然我的公司可能看空10到25只股票,但整体股市实际上相当有吸引力。”他补充道。

他表示,投资者只需看看标普500指数与标普500等权重指数之间的估值差距——根据FactSet的数据,前者市盈率为24倍,而后者为14倍。需要注意的是,等权重指数对微软等巨头与小盘股“一视同仁”。

伯恩斯坦认为,所谓的“科技七巨头”并没有投资者想象的那么独特。

“在美国乃至全世界,有很多公司的增长速度即便没有比‘七大巨头’更快,也至少与之持平。这就是泡沫的成因,”他指出,并补充说,在互联网泡沫时期,标普500指数成分股公司的平均盈利增长率实际上达到了30%。

时至今日,他仍然难以理解投资者为何如此关注“七大巨头”,因为市场上有很多公司都在快速增长,甚至增长速度更快。

“因此,竞争非常激烈,而对增长的竞争应该会在本轮周期中对估值倍数构成下行压力,”他补充道。

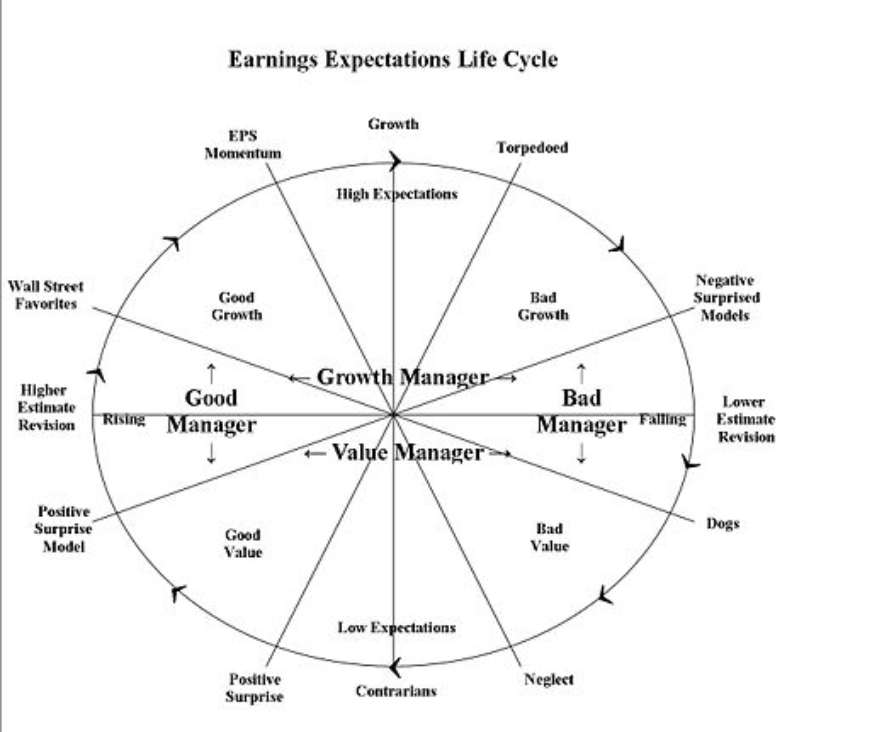

伯恩斯坦随后提到了澳大利亚储备银行于1990年推出的盈利预期生命周期模型(Earnings Expectations Life Cycle),该模型认为股票价格会围绕投资者兴趣的周期波动。

他表示,最佳买入时机是在7点钟位置(盈利预期超出预期)附近买入,并在11点钟位置(增长期)卖出,以免公司业绩开始下滑。

力挺“非美股票”

此外,伯恩斯坦也并非美国股票的坚实拥护者。

“现在,有些非美股票的增长速度比‘科技七巨头’更快,股息收益率是‘科技七巨头’的七八倍,有些甚至比‘科技七巨头’便宜30%到50%。我们实际上认为,美国以外的市场正处于长期牛市的开端。”他说。

过去52周,iShares MSCI全球(除美国外)指数(ACWX)上涨了 31%,而标普500指数的涨幅为15%。

他表示,这些公司也类似于小盘股,尤其是那些非科技公司,由于投资者十多年来一直看好美国经济再工业化,他们似乎不太关心这些公司。他说,这是一个资金匮乏的行业,因此具有很强的长期投资价值。

“讽刺的是,这些公司很多都拥有很棒的业务,而且经营状况也非常好,”他说道,“这与人工智能形成了鲜明对比,人工智能领域投入了大量资金,但其长期回报注定会令人失望。”