招商证券认为,A股已经具备居民资金入市带来的大级别行情的条件,低利率和居民资金入市,市场风格将会体现为“低估值低市值低价股占优”的“夏式”风格。

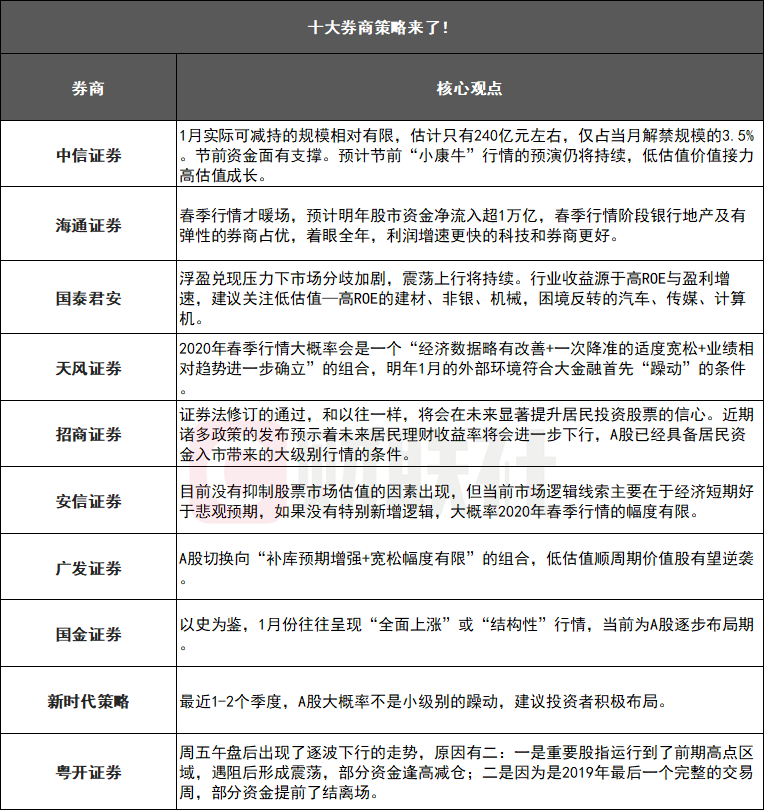

中信证券:预计节前“小康牛”行情的预演仍将持续,低估值价值接力高估值成长

近期政策暖风频吹,短期经济预期对市场扰动减小。1月份实际可减持规模预计为240亿元,占总解禁规模的3.5%。同时,短期内增量资金仍有流入惯性,节前资金面有支撑。预计节前“小康牛”行情的预演仍将持续;1月后期潜在外部和业绩风险开始出现,市场热度逐渐减弱。

预计市场会延续风格转换,低估值价值接力高估值成长。我们延续对低估值且受益经济预期企稳品种的推荐,重点关注地产、家电、汽车及零部件、重卡、水泥、工程机械、钢铁和煤炭。

海通证券:春季行情才暖场,A股大量解禁对市场影响有限,预计明年股市资金净流入超1万亿

①春季行情已在路上,参考06、09年初,牛市中春季行情的压力位是牛市启动前熊市最后一跌前的高点。

②解禁不等于减持,减持规模与短期行情相关性小。原因有三:第一,解禁不等于减持;第二,减持意愿与行情及估值高低有关,目前(2019/12/29)A股PE(TTM)、PB(LF)分别为17.4、1.68倍,对应05年以来从低到高的分位数为35.6%、19%,仍处低位。第三,减持额大小与短期涨跌关系不大。以2019年行情为例,今年9月和12月产业资本分别净减持561亿元和541亿元左右,而上证综指在9月和12月的涨跌幅分别为0.66%和4.6%,并未出现明显下跌反而上涨,而在减持额仅为19亿元左右的5月,上证综指大跌5.8%。

③2020年,机构和个人权益配置比例将上升,我们预计股市增量资金超万亿,基本面回升和资金入场将带动春季行情走向牛市3浪。春季行情阶段低估值高股息的银行地产及有弹性的券商占优,着眼明年全年,利润增速更快的科技和券商更好。

国泰君安:震荡上行将持续,新年布局新“β”行业

浮盈兑现压力下市场分歧加剧。从影响未来市场的主要因素看,盈利修复、政策预期温和、风险溢价下行将驱动春季躁动行情,市场震荡上行趋势不变。回报来自高盈利而非低估值,行业配置应盈利为先。建议关注低估值—高ROE的建材、非银、机械,困境反转的汽车、传媒、计算机。

天风证券:大金融引领春季躁动,科技后继发力

对于2020年春季行情,我们认为大概率会是一个“经济数据略有改善+一次降准的适度宽松+业绩相对趋势进一步确立”的组合。结合历史经验我们认为,明年1月的外部环境符合大金融首先“躁动”的条件。

战略层面,科技产业趋势仍然是明年最重要的主线。科技细分领域的景气度抬升会进一步确认成长股相对于主板的业绩趋势向上。成长股很有可能一如过去,接棒大金融成为春季行情中后期的主攻手。除了消费电子,科技股会内部扩散,新能源车、传媒、计算机、面板、PCB都有机会。

招商证券:A股已经具备居民资金入市带来的大级别行情的条件

2019年12月证券法修订的通过,类似1999年证券法发布,2006年证券法修订,2014年《国务院关于进一步促进资本市场健康发展的若干意见》发布一样,将会在未来显著提升居民投资股票的信心;而近期诸多政策的发布预示着未来居民理财收益率将会进一步下行。A股已经具备居民资金入市带来的大级别行情的条件,低利率和居民资金入市,市场风格将会体现为“低估值低市值低价股占优”的“夏式”风格。

安信证券:目前没有出现抑制估值的因素,但如果没有特别新增逻辑,春季行情的幅度大概率有限

对于市场期待的春季躁动,我们更倾向于“不慌不躁”。不慌在于,我们认为自上而下看目前没有抑制股票市场估值的因素出现。不躁在于,春季行情的幅度大小,和上一年市场涨幅负相关,当前市场逻辑线索主要在于经济短期好于悲观预期,我们认为该线索想象空间有限,如果没有特别新增逻辑,大概率2020年春季行情的幅度有限。

短期周期股存在超跌反弹机会,战术上可以适度参与。但战略上,如果只是经济平稳,那么最终科技和消费仍是更好选择。近期行业重点关注:新能源汽车、传媒、军工、家电、地产、建材、煤炭、建筑等,主题建议关注自主可控、国企改革等。

广发证券:A股切换向“补库预期增强+宽松幅度有限”的组合,低估值顺周期价值股有望逆袭

在“全球景气共振+中国补库预期”驱动下,分子端的增长预期将得到强化,A股切换向“补库预期增强+宽松幅度有限”的组合,低估值顺周期价值股有望逆袭,优先补库存的行业获得超额收益的概率较高。

继续推荐贸易环境改善加持主动补库存周期开启,以及顺逆周期品种差异收敛的深度价值机会。行业配置:(1)历史经验率先开启主动补库的行业在该阶段获得超额收益的概率较高(工业金属/橡胶);(2)顺周期低估值房地产;(3)对美出口高且库存处于底部的制造业修复契机(电机、家电)。

国金证券:以史为鉴,1月份往往呈现“全面上涨”或“结构性”行情,当前为A股逐步布局期

1)诸多风险事件平稳过渡,全球主要权益类资产普涨,另国际贸易关系缓和;2)今年元旦、春节均集中在1月,再叠加信贷投放高峰、地方债发行等多重因素,市场需要更多的资金需求,预计新一轮的“降准”或已在酝酿;3)“北上”资金已连续29个交易日净流入A股,累计规模已创历史新高;4)以史为鉴,1月份往往呈现“全面上涨”或“结构性”行情,当前为A股逐步布局期;5)当前“新股发行、解禁、春节”等因素或扰动市场节奏,但不改变市场震荡上行的方向;6)投资建议:市场仍积极可为,把握两条投资主线。第一条配置主线是以外资为代表的中长线资金所布局的低估值蓝筹板块,主要集中在“大金融、地产以及其他消费、周期”等细分子板块的龙头公司;第二条配置主线是深挖新兴产业下的美股映射配置主线,如“苹果产业链、电动车产业链”等。

新时代证券:最近1-2个季度,A股大概率不是小级别的躁动,建议投资者积极布局

由于部分板块估值略贵,很多投资者虽然看好2020年,但却坚信只有结构性行情,我们认为即使假设2020年是慢牛,这个慢牛的范围也会比2016-2017年更宽,市场出现季度级别普涨也是有可能的。短期来看,我们认为最近1-2个季度A股指数中枢将会有一次抬升,这里大概率不是小级别的躁动,建议投资者积极参与,积极布局和经济相关度更大的板块。

粤开证券:继续看好沪指迈向3300点区域

周五的盘面则发生一定变化,从全天走势来看,午盘之后市场出现了逐波下行的走势,沪指收于全天最低点区域。原因一方面在于重要股指运行到了前期高点区域,遇阻后形成震荡,部分资金逢高减仓;另一方面本周是2019年最后一个完整的交易周,部分资金提前了结离场。

后续市场可能考验下方20日均线的支撑位置,有可能出现两种走势:其一是向下跌破20日均线,那么市场短期就会形成一个小头部,可能进入持续震荡的阶段;其二是20日均线支撑有效,那么市场有望在横盘过后继续小幅向上,越过3050强阻力位后将形成继续向3300点前期高点靠拢的走势。从行情的催化角度看,利好因素较多,主要集中在基本面和政策方面。