值得一提的是,在许多业内人士看来,隔夜美联储决议的最大亮点不是11月宣布Taper的潜在暗示,也不是利率点阵图开始倾向于明年加息。而是鲍威尔周三对记者讲的这句话……

财联社(上海,编辑 潇湘)讯,北京时间周四凌晨2点,美联储公布了9月利率决议。相比于之前两次美联储决议声明基调整体鹰派,而美联储主席鲍威尔如“救火队员”版紧急放鸽灭火不同的是,这一回,鲍威尔彻彻底底“鹰派”了一把!

鲍威尔隔夜在美联储决议后的新闻发布会上表示,可能最早11月开始缩减资产购买规模,到2022年中完成这整个过程。而当天发布的美联储利率点阵图也显示,半数的美联储官员目前已开始倾向于在2022年就开始加息。

在美联储鲍威尔的讲话发表后,美元指数出现大幅飙升,同时美债收益率曲线迅速收窄,这种种迹象显示市场对鲍威尔的讲话作出了鹰派解读。

值得一提的是,在许多业内人士看来,隔夜美联储决议的最大亮点不是11月宣布Taper的潜在暗示,也不是利率点阵图开始倾向于明年加息,而是鲍威尔周三对记者讲的这句话:“与会者普遍认为,只要经济复苏仍在轨道上,在明年年中左右逐步结束Taper进程可能是适宜的。”

这句话的作用完全可以“承前启后”——既证明了眼下需要尽早启动Taper的紧迫性(即便11月就官宣行动,Taper速度或许也将是QE3时的两倍),又能为未来的加息行动预留准备期,明年加息将因此从希望渺茫变为并非不可能……

以下是隔夜美联储决议的要点回顾:

①暗示最早11月宣布Taper

美国联邦公开市场委员会(FOMC)周三在最新声明中仍将利率维持在近零水准,但罕见地表示已就缩减资产购买计划进行了深入讨论。

美联储货币政策声明中的以下这句措辞的改动堪称最为“重量级”:如果进展如预期般持续,委员会判断,资产购买步伐可能很快就会放缓。(7月决议时为:自此以来,经济已朝这些目标取得进展,委员会将继续在未来的会议上评估进展)。

按照美联储以往的前瞻指引习惯,这句话的改动基本已经预示着官宣Taper“好事渐近”。美联储年内剩余的两次决议很可能就此作出转变。

而在会后的新闻发布会上,美联储主席鲍威尔也未在这一话题上再多做遮掩,直接点明了11月宣布Taper的可能性。关于何时开始缩债,鲍威尔强调“尚未作出决定”,但表示如果经济继续与预期一致,“我们可以在下次会议上轻松地采取缩债计划”。

鲍威尔在谈及Taper的门槛时称,启动Taper的条件包括通胀目标和充分就业,其中通胀目标已经实现,同时在就业方面取得进一步实质性进展的考验几乎已经达到。如果经济取得进展符合预期,美联储可能就会在下次会议上采取行动(宣布开启Taper进程),仅需一份“合理良好、而非超强的非农就业报告”,就足以满足减码QE的门槛了。鲍威尔同时还表示,Taper的时间表在FOMC委员中取得了广泛的支持。

②明年年中左右结束QE

在9月的议息会议上,美联储依然并未明确指出缩减QE的速度会有多快:每月/会议上究竟缩减多少份额的QE资产?不过,鲍威尔所“圈出”的一个终点却引发了人们的重视:“减码完成时间或许大约在明年年中的某个时候”。

这一时间点显然比此前绝大多数市场人士预期的时间点要早——在最新的彭博调查中,33%的受访经济学家预计Taper进程将持续8个月,而近一半的受访者预计Taper将持续10个月或更长时间。这预示着若按市场人士早前的预计,真正完全退出本轮QE可能将要到明年下半年乃至四季度。

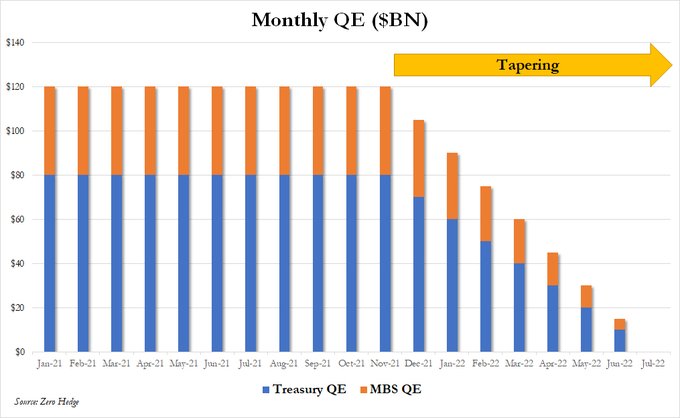

上一次,美联储可是花了整整10个月时间才最终完成了QE3的缩减。而当时的QE3购买规模不过是每月850亿美元,远不如当前的1200亿美元(800亿美元国债和400亿美元MBS)。因此,若按照鲍威尔最新的明年年中结束购债的说法,美联储接下来似乎只有可能按照以下的两条方案走:

11月/12月宣布Taper,随后每次会议缩减200亿美元QE(共6次会议),直至明年年中结束;

11月宣布Taper,随后每月缩减150亿美元QE,直至明年年中结束。

如果按照上述第一种方案进行,Taper进程的速度将是当初QE3时的两倍。这也无怪乎在许多业内人士看来,这一方面可能是鲍威尔隔夜整场会议最鹰派的地方。

分析师Sebastian Boyd表示,不同寻常的是,鲍威尔的语气比FOMC声明更强硬,也更明确。鲍威尔说其设想在明年年中逐步结束缩债。考虑到缩债最早可能在11月开始,这听起来并没有很“逐步”,也显然表明美联储将尽早开始缩债的日期。

财经网站Forexlive分析师Adam Button也指出,美联储主席鲍威尔表示到2022年年中左右逐步结束购债可能是合适的。这意味着美联储将从12月左右开始缩减200亿美元购债。Button称,这是迄今为止市场接收到的最强有力的指引,而且这是一个鹰派的意外,鲍威尔料会在必要时刻就这一点提供一些更明确的指导意见。

③点阵图预示明年加息

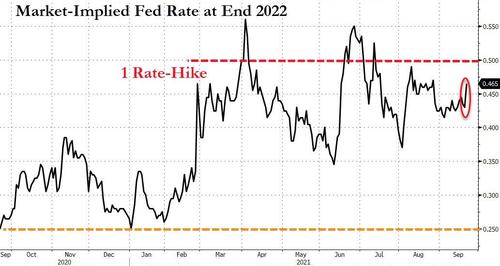

之所以市场人士认为明确明年年中结束QE异常关键,不仅暗示了当前有必要尽早启动缩减,也在一定程度上预示着明年加息的概率将因此上升。

鲍威尔曾反复强调,减码并不意味着加息倒计时的开始。因而如果美联储明年三季度或更晚才结束QE,在2022年加息的可能性微乎其微(2015年时美联储在结束QE3后整整一年才启动加息)。然而,如果美联储在明年年中就结束了本轮QE,留下的这下半年时间,是否预示着美联储届时加息的可能性大增呢?

至少,隔夜的最新利率点阵图已经与此形成了呼应。

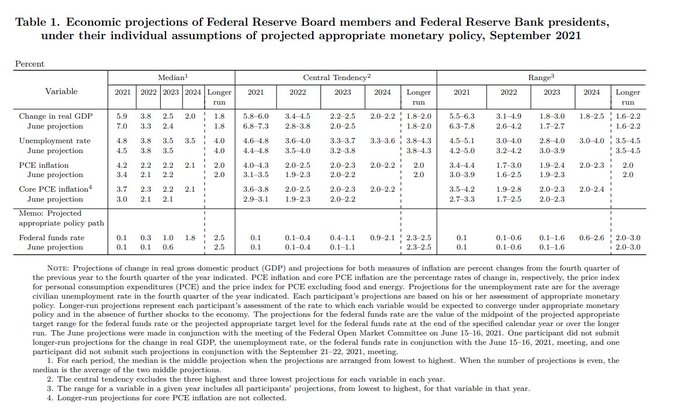

点阵图显示,此次有9位美联储官员预计将在2022年开始加息,占18位官员总数一半。而由于其中有三位倾向于在明年加息两次,因而点阵图在某种意义上其实已经提前至了2022年启动加息,这也是20世纪80年代以来首次美联储官员对次年是否加息的预测出现五五开。

美联储还首次公布了对2024年的预测,中值预期为联邦基金利率到年底将达到1.8%,这意味着美联储届时将加息6-7次。

此外,本次点阵图中,只有一人预计2023年利率会保持在当前水平,半数官员预计利率届时将高于1%,其中3人预计超过1.5%,预计高于1%的人数较上次增加4人。以一次加息25个基点估算,七成以上官员预计到2023年至少加息两次,半数以上预计至少加息三次。

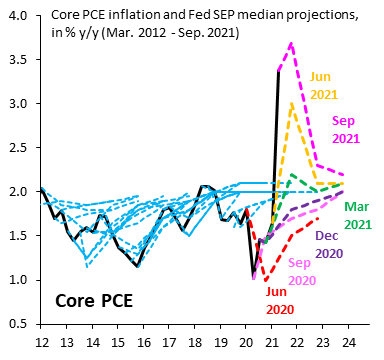

④通胀预期持续上调

与利率点阵图一同发布的美联储最新经济预测显示,美联储提前加息的预期与通胀预期的上升不谋而合。尽管美联储坚持认为物价压力上升是“暂时的”,但联邦公开市场委员会成员将今年个人消费支出(PCE)通胀预期上调至4.2%(6月份时为3.4%)。

此外,美联储对2022年通胀率预测从6月的2.1%提高至2.2%;2023年预测维持在2.2%。有意思的是,如下图所示,关于通胀是不是暂时的,美联储自己的预测似乎也不怎么坚信——对2022年以后核心通胀率的预测从去年年中以来就始终在不断上移。

不过,美联储在9月FOMC声明中尽管承认“通胀保持高企”,但仍强调是暂时因素影响。美联储在声明中表示,经济和就业一直在走强,通胀上升很大程度上反映了暂时因素。受新冠疫情影响最严重的行业在最近几个月有所改善,但疫情反弹使复苏减缓。新冠疫苗接种的进展可能会继续减少公共卫生危机对经济的影响,但经济前景的风险仍然存在。

鲍威尔在记者会上也重申了该观点。鲍威尔称,调查结果显示美国家庭预计物价短期上涨,但不认为将在长期内上涨;通胀预期相当重要,目前仍锚定在2%附近;如果物价预期的波动让人感到棘手,美联储将作出反应。

他还指出,持续存在的供应链瓶颈问题造成物价的上行压力,但通胀预期体现出通胀过冲(升穿目标)的程度“非常温和”,大体上符合美联储的目标,供应链的影响突出但料将降低,届时通胀将回落至美联储的长期目标。

其他经济预测显示,美联储大幅下调了美国今年的GDP增速预期,上调了明后两年GDP增速预期,上调了今年失业率预期。2021年至2023年GDP增速预期中值分别为5.9%,3.8%,2.5%,6月时预期分别为7.0%,3.3%,2.4%;2021年至2023年失业率预期中值分别为4.8%,3.8%,3.5%,6月预期分别为4.5%,3.8%,3.5%。

金融市场:汇市债市作出鹰派解读

美国股市三大股指周三均上涨约1%,在一定程度上似乎掩盖了隔夜鲍威尔鹰派讲话对市场的影响。不过如果仔细回顾隔夜股债汇市场的行情表现,可以发现美股的涨幅大多出现在美联储决议之前,在鲍威尔讲话后其实一度陷入了震荡。而汇市和债市的走势在眼下或许更具有说服力,伴随着鲍威尔放鹰,美元指数隔夜尾盘强势飙升,中短期美债收益率也迅速上涨,导致美债收益率曲线收窄!

目前,美元指数在周四亚洲时段早盘已进一步刷新了8月下旬以来的新高93.52。尽管在美联储决议发布伊始美元指数曾一度承压,但在鲍威尔发表讲话后却一路走高。

BK资产管理董事总经理Kathy Lien撰文称,美联储缩减购债规模时机的精准性非常鹰派,虽然他们表示加息还很遥远。鲍威尔在新闻发布会上确认,如果没有意外的冲击,将在11月的下次会议上宣布缩减购债规模。尽管美元最初的涨幅有限,但今天的声明应该对美元有利,特别是兑日元。

在美债市场方面,各周期美债收益率隔夜整体涨跌不一,但一个明显的趋势是收益率曲线出现趋平。

对利率变动相对最为敏感的2年期美债收益率隔夜上涨1.84个基点报0.244%,5年期美债收益率涨2.2个基点报0.856%。而10年期和30年期美债收益率则下跌,10年期美债收益率跌2.12个基点报1.307%,30年期美债收益率跌4.92个基点报1.810%。收益率曲线急剧趋平,5年期/30年期美债收益率息差回到了2020年6月以来的最平坦水平......

此外在商品市场上,随着美元和中短期美债收益率的冲高,国际金价隔夜在鲍威尔讲话后出现重挫,现货黄金价格最新跌至了1762美元附近。

利率期货市场的数据则显示,交易员们对明年加息的预期进一步升温:

Jefferies首席市场策略师David Zervos和Grant Thornton LLP首席经济学家Diane Swonk均认为,美联储正变得“更加鹰派”,特别是与杰克逊霍尔年会时相比。

独立投资研究机构CFRA Research则指出,美联储暗示可能会以比预期更快的速度加息。这种言辞可能比许多人预期的要强硬一些,基本上承认如果经济像我们所看到的那样继续增长,就有理由缩减购债规模。

不过,也有一些业内人士目前存在不同的解读。咨询公司Bleakley首席投资官Peter Boockvar称,美联储关注的重点依然是促进经济增长而不是控制通胀,这一点算得上很鸽派,尽管他也认为很可能在11月宣布taper。

LPL Financial固收策略师Lawrence Gillum指出,尽管美联储越来越接近taper和加息,但其中长期政策路径仍不明朗。点阵图也反映出美联储官员内部对短期利率走势的分歧很大。所以,FOMC未来的票委组成,以及鲍威尔是否能连任都可能对货币政策的未来产生显著影响。