中金公司认为,9月末市场流动性边际偏紧,但年内会迎来季节性回升。

11月26日央行发布第三季度货币政策执行报告。三季度企业贷款利率略有上行,结构性信贷政策持续见效,银行超储率略低于去年同期。展望下一阶段,央行表示会保持宏观杠杆率基本稳定,并引导市场利率围绕OMO和MLF利率平稳运行,综合施策推动社会融资成本明显下降。在现阶段服务经济社会发展外,央行表示会将力量更加集中到深入贯彻党的十九届五中全会精神上来,认识新发展阶段,搞好跨周期政策设计,促进经济总量平衡、结构优化、内外均衡,建设现代中央银行制度。

三季度金融条件有哪些变化?

9月贷款利率略有上行。9月人民币贷款加权平均利率为5.12%(较6月上行6bp),其中企业贷款利率4.63%(近乎持平6月4.64%),这主要与资金市场偏紧带动票据利率上行,以及9月企业贷款期限偏中长期有关。

结构性货币政策工具持续发力。9月末制造业中长期贷款同比增长30.5%,普惠小微贷款同比增长29.6%。借助两个直达实体经济的货币政策工具,6-9月普惠小微企业贷款延期本金4695亿元,3-9月普惠小微企业信用贷款新增2646亿元,此外央行指出,三季度到期的TMLF以MLF形式续做,利率为2.95%(2018年TMLF低于MLF10bp),这或与当前MLF利率已然下行较多有关。当前两大直达工具可支持的信贷规模仍有较大释放空间,央行指出未来会继续积极推进两大工具实施。报告还指出未来会完善金融支持创新体系,围绕创新链和产业链打造资金链,形成金融、科技和产业良性循环和三角互动。

9月末市场流动性边际偏紧,但年内会迎来季节性回升。9月末金融机构超储率1.6%,低于去年同期0.2个百分点,我们估算10月末超储率或降至1.1%。主要与10月税期较晚、财政支出未能下发有关,11-12月银行超储率或将季节性回升。

关注货币政策边际变化带来的影响

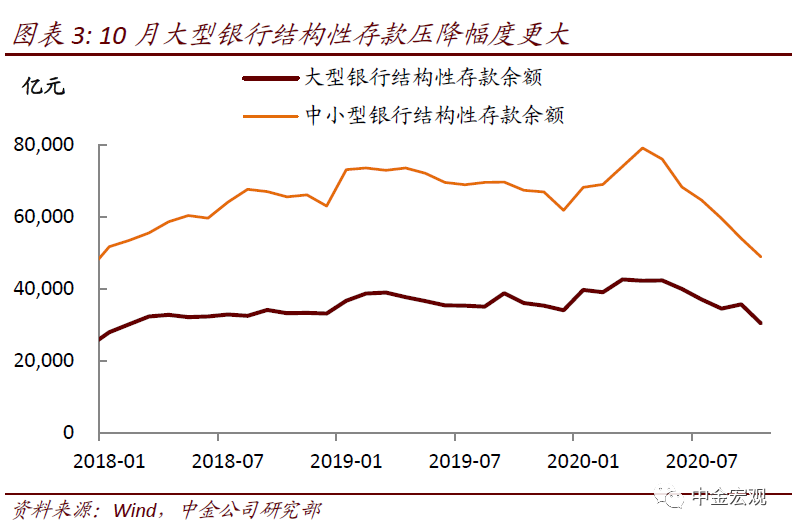

下一阶段,央行表示将保持宏观杠杆率基本稳定,使得M2和社会融资规模增速同反映潜在产出的名义GDP增速基本匹配。我们预计2021年总量政策或逐步回撤,M2增速或降至9.0%,信贷和社融增速或降至11.0%左右,而按照我们预测的全年名义GDP增速10.1%来计算,明年宏观杠杆率或企稳。虽然货币政策在总量上有所退出,但利率继续上行的可能性和空间或不大。当前长短端资金利率价格均接近疫情前水平,而央行在报告中指出,下一阶段会继续引导市场利率围绕OMO和MLF利率平稳运行,并综合施策推动社会融资成本明显下降,在这种政策引导下利率继续上行的可能性和空间不大。此外,央行指出将继续释放改革促进降低贷款利率的潜力,增加贷款内外部定价与LPR的联动性,规范存款利率定价行为,这些可能均是以改革降成本的途径。今年6月以来银行结构性存款持续压降,对银行存款竞争的规范同样有助推动贷款利率下行。

货币政策报告对全球经济金融风险表示担忧:一是全球疫情持续时间可能超预期,进而可能影响全球经济复苏进程;二是财政可持续性风险值得关注;三是金融风险隐患上升,金融市场表现与经济基本面脱节,全球股市未来存在回调风险,非银金融机构脆弱性突出,一旦金融市场剧烈波动,可能面临较大抛售压力并向银行体系传导。

近期若干地方弱国企债券违约引发债市调整。报告指出将会坚持市场化、法治化原则,完善债券违约风险防范和处置机制,稳妥推进各项风险化解任务,坚决不让局部风险发展成系统性风险、区域性风险演化为全国性风险;并加快健全金融风险处置责任体系,压实股东、各类债权人、地方政府和金融监管部门责任。这也与11月21日金稳委第43次会议的会议精神相一致。11月25日交易所市场的隔夜和7天回购成交量均超6000亿元,或与监管机构定向投放流动性有关,这有助缓解非银金融机构的结构性流动性紧张。

最后,央行表示在继续统筹疫情防控和经济社会发展外,会将力量更加集中到深入贯彻党的十九届五中全会精神上来,认识新发展阶段,贯彻新发展理念,构建新发展格局,搞好跨周期政策设计,促进经济总量平衡、结构优化、内外均衡。建设现代中央银行制度,完善货币供应调控机制,健全市场化利率和汇率的形成和传导机制,构建金融有效服务实体的体制机制,这些均将成为新发展阶段下央行的关注点。